|

||||

|

|

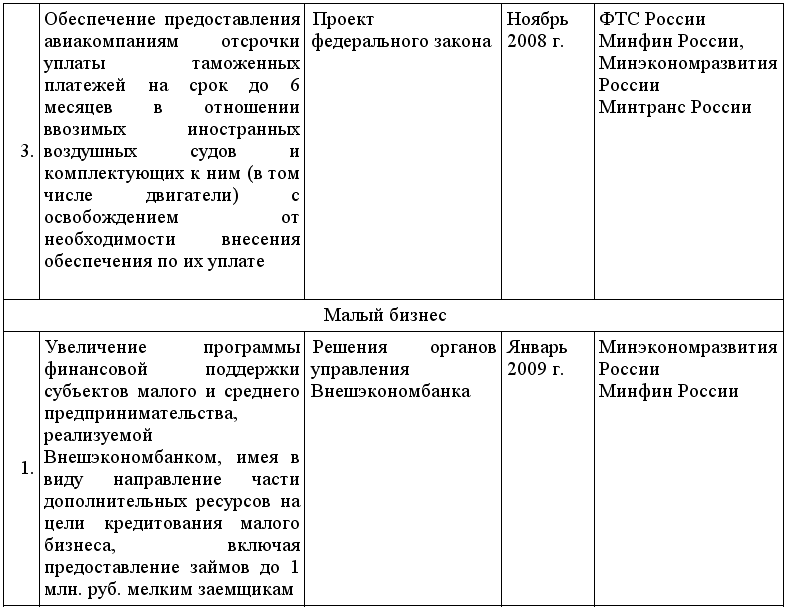

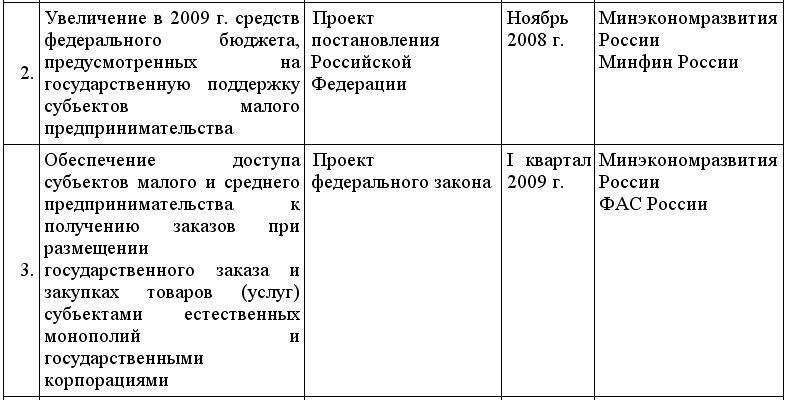

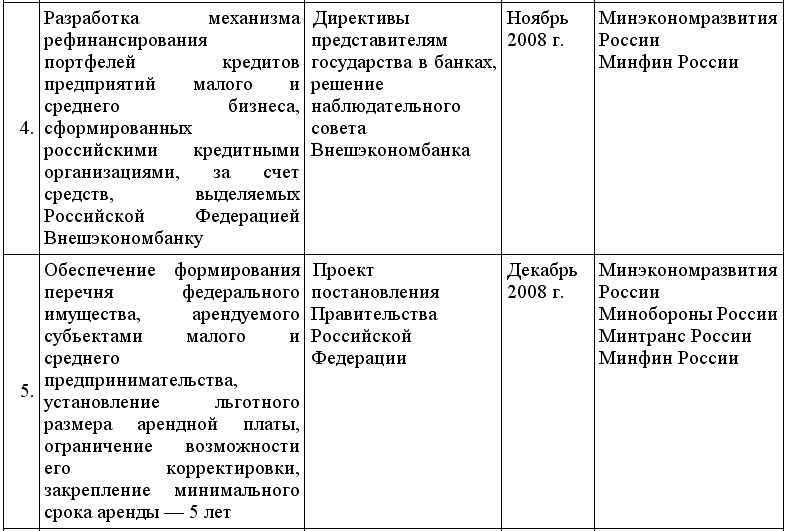

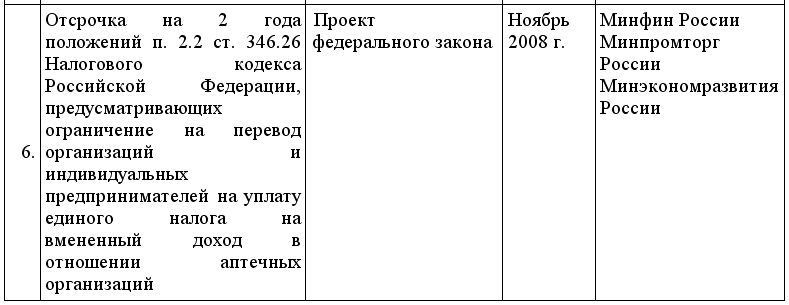

Глава 5. Комплекс мер, разработанный государством, по поддержке малого бизнеса в условиях кризисаПосле того как Совет Федерации одобрил, Президент РФ подписал Федеральный закон от 26 ноября 2008 г. № 224-ФЗ «О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Данное решение призвано уменьшить налоговый пресс в довольно-таки непростой экономической ситуации, сложившейся в стране и в мире в целом за последнее время. В связи с этим уменьшаются сроки вступления в законную силу нормативных актов о налогах и сборах, улучшающих положение налогоплательщиков. Долги ликвидированных банков, не перечисливших переведенные налогоплательщиками налоговые сборы, признаются безнадежными. Детализируется сама процедура приостановления операций по банковским счетам организаций и индивидуальных предпринимателей. Оговариваются следующие моменты и новации: 1) камеральная проверка – проводится в течение трех месяцев со дня представления налогоплательщиком именно налоговой декларации, а не иных документов; 2) в ходе налоговых проверок допускается использование доказательств, полученных только в соответствии с Налоговым кодексом Российской Федерации (НК РФ); 3) усиливается ответственность банков за нарушение своих обязанностей – ужесточается система штрафов. Освобождаются от обложения НДС: 1) реализация на территории РФ лома и отходов черных металлов по аналогии с ломом и отходами цветных металлов (ч. 2 ст. 149 НК РФ); 2) ввоз на таможенную территорию РФ технологического оборудования, аналоги которого не производятся в России (ч. 2 ст. 150 НК РФ). Для подтверждения права на получение возмещения НДС при вывозе товаров достаточно представить в налоговые органы реестр таможенных деклараций, содержащий сведения о таможенном оформлении экспортируемых товаров либо о фактически вывезенных товарах с необходимыми отметками таможенного органа. Срок представления документов, необходимых для обоснования нулевой ставки НДС, продлевается на 90 дней. Очень радует целый ряд важнейших положений по налогу на прибыль организаций: ставка по налогу на прибыль снижается с 24 до 20 % с 2009 г. (сокращена часть налога, зачислявшаяся в федеральный бюджет, региональная же его составляющая осталась без изменения – 17,5 %). Государство стремится внести свою лепту в поддержку малого и среднего предпринимательства в России, понимая, что данный сектор экономики является исторически сложившимся основополагающим специфичным для России базисом стабильности и дальнейшего прогрессивного развития рынка страны. Для этих целей банкам из государственных средств увеличат объемы финансирования непосредственно предназначенных для предприятий малого бизнеса. Малому бизнесу будут предоставляться кредитные ставки не выше 11 %, а банкам в свою очередь – государственные гарантии по этим кредитам. Только лишь Внешэкономбанком и Российским банком развития объем финансирования малого бизнеса будет увеличен c 9 до 30 млрд руб. Кроме этого, еще 10,5 млрд руб. будут выделены региональным банкам на эти же цели из федерального бюджета в форме субсидирования ставок по кредитам, грантов, средств венчурных фондов, о чем на X съезде партии «Единая Россия» сообщил Председатель Правительства РФ. Планируется, что объем средств, предоставляемых в вышеуказанных целях, составит 17 млрд руб. в 2010 г. и 22 млрд руб. – в 2011 г. Вице-президент «Промсвязьбанка» Елена Махота, глава департамент малого и среднего бизнеса, считает, что объем средств, выделяемых на кредитование малого бизнеса, не удовлетворяет потребности этого сегмента в финансировании. Совокупный портфель кредитов малому бизнесу всех российских банков на сегодня составляет 40–50 млрд долл., большая доля у «Сбербанка», т. е. 30 млрд руб. в следующем году – это всего лишь 1 млрд долл. «Этого недостаточно», – сказала Е. Махота, заметив, однако, что точно оценить потребность рынка в кредитовании довольно сложно. Возникающая в процессе кредитования необходимость государственных гарантий уже прописана в законе, что означает, что «Внешэкономбанк» вправе выступать таким гарантом. Но так как сам «Внешэкономбанк» будет не в состоянии контролировать все перемещения выделенных средств, сложилось мнение, что для этого необходимо будет создать региональные фонды как гарант рисков невозвратов по кредитам для банков (субсидирование процентных ставок и государственные гарантии). «Малый бизнес является более мобильным и гибким, что позволяет оперативно менять саму модель ведения бизнеса и этим самым адаптироваться к быстро изменяющимся условиям экономики, развиваясь за счет собственных средств, не имея широкого доступа к кредитным ресурсам, обладает финансовой независимостью от внешних источников заимствования», – сказал Сергей Дзюбенко (член правления ОАО «Сведбанк»). На данный период три четверти компаний малого и среднего бизнеса в той или иной степени почувствовали влияние мирового экономического кризиса. Его основной проблемой является прогрессирующий дефицит финансовых ресурсов. Банки фактически свернули программы кредитования, что привело к недостатку оборотных средств предприятий и, как следствие, задержкам во взаиморасчетах между сторонами хозяйственных отношений. Разработкой мер и вопросами поддержки малого бизнеса занимается и общественное объединение «ОПОРА России». Вот некоторые предложения в условиях сложившейся экономической ситуации. Во-первых, для плательщиков, подпадающих под специальные налоговые режимы (такие как упрощенная система налогообложения, единый налог на вмененный доход, единый сельхозналог), предлагается ввести беспроцентную рассрочку платежей по налогам за 2008 г. сроком на 1 год, а также «налоговые каникулы» на 2009 г. Каникулы не должны касаться социальных страховых платежей, подчеркивается в предложениях.[9] Принятие этой меры, по прогнозам, приведет к выпадению 130–140 млрд руб. бюджетных доходов, по причине применения почти 90 % малых предприятий тех или иных спецрежимов. В случае же неприменения этих мер многие предприятия малого и среднего бизнеса закроются, что повлечет более ощутимые и более сложно восполнимые потери для государства. Во-вторых, для малых предприятий, работающих на общих основаниях, предлагается ввести беспроцентную рассрочку платежей по налогам на прибыль и НДС за 2008 г. (сроком на 1 год) и ввести нулевую ставку по налогу на прибыль на 2009 г. В-третьих, предприниматели настаивают на введении моратория на налоговые проверки убыточных компаний по итогам 2008 г. Также, по их мнению, следует отменить задания по сбору налогов, согласно которым ФНС должна обеспечить поступление в бюджет суммы не меньше запланированной. Налоговики считают убыточность компаний одним из критериев для назначения налоговой проверки. Но сейчас, в условиях кризиса, компании несут реальные убытки, поэтому нужно дать малому бизнесу возможность спокойно решить свои проблемы, не создавая дополнительных. В противном случае это опять грозит уходом малых предприятий в тень. Еще одно радикальное предложение бизнеса – вдвое снизить для «малышей» арендные ставки на государственное и муниципальное имущество. Также предлагается взять под контроль ситуацию с задержками платежей госкорпораций, государственных и муниципальных унитарных предприятий за работы, выполненные малыми и средними компаниями.[10] Представители банковского сообщества, конечно, утверждают, что продолжают и сегодня выдавать кредиты малому бизнесу. Банкиры заявляют о том, что программы кредитования малого и среднего предпринимательства не сворачиваются. Вместе с тем вынужденно ужесточаются требования к заемщикам, увеличиваются процентные ставки, банки более тщательно относятся к выбору заемщиков и кардинально меняют доступность столь необходимых средств в и без того сложной экономической ситуации. «Все вышеперечисленные меры вызваны удорожанием денег на международных финансовых рынках», – заявляют банкиры. План действий по преодолению последствий мирового финансового кризиса, одобренный правительством, предусматривает, что банки, получающие государственную поддержку, сами определяют объемы финансирования, в том числе двух главных направлений – сельского хозяйства, а также малого и среднего бизнеса. В этом случае правительство не будет оказывать какого-либо давления на банки и директивно предписывать, в каких объемах финансировать те или иные отрасли.[11] Сейчас уже никто не сомневается в том, что малому бизнесу необходима государственная поддержка. Проблема, как всегда, заключается во временном факторе, а именно насколько своевременно будут приняты жизненно важные решения для малого бизнеса и не окажутся ли эти меры «маханием кулаками после драки». План действий, направленных на оздоровление ситуации в финансовом секторе и отдельных отраслях экономики                           Владимир Владимирович Путин утвердил подготовленный в соответствии с поручением Президента РФ «План действий, направленных на оздоровление ситуации в финансовом секторе и отдельных отраслях экономики», содержащий 55 пунктов, ощутимо меняющих экономику и финансовое положение в стране. Данный «План действий» рассчитан на ближайшие пять месяцев. Кроме очередной помощи финансовой и банковской системе, он предназначен поддержать внутренний спрос и социальную сферу, т. е. гарантирована помощь сельскому хозяйству, жилищному строительству, автомобиле– и сельскохозяйственному машиностроению, оборонно-промышленному, сырьевому и транспортному комплексам, а также малому бизнесу. Рассматривая вышеупомянутый план, выделяют три блока: 1) проработка нормативно-правовой базы для защиты законных интересов инвесторов и кредиторов, недопущение банкротств хозяйствующих субъектов; 2) предоставление максимально действенных средств поддержки предприятий различных секторов экономики; 3) мероприятия по поддержке немаловажного среднего и малого бизнеса. Программу, которую уже успели назвать очередным планом Путина, обнародовали на сайте правительства, в ней оказалось 10 разделов и 55 пунктов.[12] Установлены довольно жесткие сроки для реализации конкретных мероприятий – от одного до пяти месяцев, длительность же их в отдельных случаях установлена до 2011 г. Выражаются же данные меры в виде поручений министерствам и ведомствам соответствующего профиля. Большинство обязанностей есть у Минфина и Минэкономразвития России, а также Федеральной службы по финансовым рынкам, Центрального Банка России, субъектов естественных монополий и даже госкорпорации. Первый раздел – «Развитие финансовой и банковской системы» – состоит мер по надзору, оказанию поддержки и дальнейшему развитию названных систем. Второй раздел – «Поддержка внутреннего спроса». Правительство поручает в течение месяца Министерству экономического развития РФ составить комплекс мер как по обеспечению стимула российского производителя, так и по оказанию содействия естественным монополиям и компаниям-экспортерам. Рекомендации довольно-таки расплывчатые: «обеспечение приоритетности закупки отечественных товаров», «уточнение и поддержка инвестиционных программ» и обеспечивают конкретные четко определенные финансовые последствия для конкретных субъектов экономики, что означает еще предстоящую работу по конкретизации критериев отбора субъектов и суммы поддержки. Некоторые поручения носят рекомендательный характер: банкам с государственным участием и иными формами государственной поддержки рекомендуют «в приоритетном порядке направлять средства на поддержку автомобилестроения, сельхозмашиностроения, авиационных перевозок, жилищного строительства». Будут упрощены процедуры получения государственных гарантий. Будет предусмотрена и «возможность корректировки» экспортной пошлины на нефть. Через агентства по ипотечному жилищному кредитованию в рамках программы «Выполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством» в 2009 г. намечено увеличение объемов рефинансирования ипотечных кредитов. В приоритеты Банка развития добавляется сельское хозяйство: субсидирование процентных ставок, дополнительную капитализацию «Россельхозбанка» и «Росагролизинга», а в случае необходимости – снижение тарифных квот на импорт птицы и свинины в 2009 г. Третий раздел – малый бизнес будет поддержан финансовыми вливаниями как через кредиты, так и путем прямой государственной поддержки. Субъектам малого и среднего предпринимательства откроют доступ к госзаказам, размещаемым госкорпорациями и естественными монополиями. А также, что наиболее актуально, малый бизнес поддержат льготными ставками арендной платы. Поскольку ни по одному из пунктов не озвучен размер расходов бюджетов всех уровней или упущенные доходы этих же бюджетов, распределить финансы пока невозможно. Впрочем, государство рассчитывает, что все затраты на поддержку субъектов экономики обернутся не просто стабилизацией, но и дальнейшим развитием, а значит, ростом ВВП и поступлений в государственную казну.[13] Сельскому хозяйству страны не выжить без развития такого направления, как кредитная кооперация. Именно она в силах поддержать финансовыми средствами малых форм хозяйствования на селе. Объясняется это просто. Банки при выдаче кредита требуют от сельхозпроизводителей – руководителей фермерских хозяйств, ЛПХ и т. д. довольно внушительный пакет документов, который собрать бывает очень непросто. Трудоемкая процедура, отнимающая у предпринимателя массу времени, в кредитной кооперации упрощена до минимума. Взаимоотношения здесь основаны не столько на документальной составляющей, сколько на чисто человеческом доверии членов кооперации, поскольку, вступая в это объединение, они вносят туда свои паевые средства. Именно эти деньги и работают. Для того, чтобы удовлетворить спрос на финансы всех членов кооператива, желающих ими воспользоваться, по российскому законодательству (Федеральный закон от 8 декабря 1995 г. № 193 «О сельскохозяйственной кооперации»). Сельскохозяйственные потребительские кооперативы – обслуживающие кооперативы осуществляют механизированные, агрохимические, мелиоративные, транспортные, ремонтные, строительные работы, а также услуги по страхованию (страховые кооперативы), научно-производственному, правовому и финансовому консультированию, электрификации, телефонизации, санаторно-курортному и медицинскому обслуживанию, выдаче займов и сбережению денежных средств (кредитные кооперативы) и другие работы и услуги) кредитные кооперативы имеют право использовать финансовые средства банков. В ОАО «Россельхозбанк» в рамках национального проекта и Государственной программы разработана и действует программа поддержки кредитной кооперации на селе. Ярким примером кредитной кооперации в Самарской области является потребительский кооператив «Борский». Ныне этот крупнейший в стране кредитный кооператив является членом Союза сельских кредитных кооперативов РФ и вносит свой посильный вклад в важнейшую отрасль страны – в сельское хозяйство. Он осуществляет два вида деятельности – выдачу членам кооператива займов и сбережение их средств. Второе направление позволяет поддержать финансовое благополучие сельчан, поскольку процентная ставка на порядок выше, чем в банках. В то же время средства кооператива используются на кредитование фермерских и личных подсобных хозяйств, сельской торговли, малого и среднего бизнеса. Кстати, чтобы эти деньги эффективно работали, перемещением средств из одного кооператива в другой ведает созданная в 2004 структура губернского масштаба – областной сельский потребительский кооператив «Самарский». Впрочем, система сельской кооперации не должна замыкаться на этом уровне. Поэтому на национальном уровне создан Народный кооператив.[14] Президент России Д. Медведев принял ряд законов, направленных на поддержку региональных бюджетов, а также отраслей в текущий непростой экономический период. В частности, будет снижена нагрузка на региональные и муниципальные бюджеты, облегчено финансирование и налогообложение сельско– и рыбохозяйственных организаций. Облегчена жизнь и ряда категорий пенсионеров.[15] Изменения коснулись и Федерального закона «О развитии сельского хозяйства». Подписанные президентом поправки направлены на обеспечение доступности кредитных ресурсов для сельскохозяйственных товаропроизводителей и сокращение их затрат. В частности, Федеральным законом предусматривается на период до 1 января 2013 года предоставлять бюджетам субъектов Российской Федерации субсидии из федерального бюджета на возмещение сельскохозяйственным товаропроизводителям, гражданам, ведущим личное подсобное хозяйство, крестьянским (фермерским) хозяйствам, сельскохозяйственным потребительским кооперативам части их затрат на уплату процентов по кредитам (займам), полученным в российских кредитных организациях и сельскохозяйственных потребительских кредитных кооперативах, в размере двух третей, и (или) не менее чем девяносто пять процентов, и (или) полной ставки рефинансирования (учетной ставки) Центрального банка Российской Федерации, действующей на дату заключения договора кредита (займа). При этом условия предоставления указанных субсидий, в том числе с возмещением части затрат на уплату процентов, устанавливаются Правительством Российской Федерации. Кроме того, подписаны новые поправки, направленные на повышение эффективности налогообложения рыбохозяйственного комплекса. В частности, рыбохозяйственным организациям и индивидуальным предпринимателям предоставляется право применять систему налогообложения для сельскохозяйственных товаропроизводителей. При применении налогоплательщиками указанной системы налогообложения обязанность уплачивать целый ряд налогов (в том числе налог на добавленную стоимость) заменяется обязанностью уплатить единый сельскохозяйственный налог по ставке 6 %, что приведёт к значительному снижению налоговой нагрузки на предприятия рыбохозяйственного комплекса. Федеральным законом освобождаются от уплаты налога на добавленную стоимость и таможенных пошлин организации, осуществляющие ввоз на таможенную территорию Российской Федерации российских судов рыбопромыслового флота, ранее вывезенных за её пределы для целей капитального ремонта и (или) модернизации, при условии, что указанные работы были завершены до 1 сентября 2008 года. Освобождение предоставляется до 1 января 2010 года.[16] Статьей 11 ФЗ «О развитии сельского хозяйства» закреплено, что государством обеспечиваются поддержка формирования и развития системы кредитования сельскохозяйственных товаропроизводителей, равный доступ сельскохозяйственных товаропроизводителей к получению кредитов (займов) на развитие сельского хозяйства в российских кредитных организациях, сельскохозяйственных потребительских кредитных кооперативах. Субсидии бюджетам субъектов Российской Федерации из федерального бюджета на возмещение части затрат на уплату процентов предоставляются на весь срок использования кредитов (займов), полученных в российских кредитных организациях, сельскохозяйственных потребительских кредитных кооперативах сельскохозяйственными товаропроизводителями, гражданами, ведущими личное подсобное хозяйство, крестьянскими (фермерскими) хозяйствами, сельскохозяйственными потребительскими кооперативами, в размере двух третей, и (или) не менее чем девяносто пять процентов, и (или) полной ставки рефинансирования (учетной ставки) Центрального банка Российской Федерации, действующей на дату заключения договора кредита (займа), но не более их фактических затрат. Условия предоставления за счет средств федерального бюджета субсидий бюджетам субъектов Российской Федерации на возмещение части затрат на уплату процентов по кредитам (займам), полученным сельскохозяйственными товаропроизводителями в российских кредитных организациях, сельскохозяйственных потребительских кредитных кооперативах, виды кредитов (займов), сроки их предоставления, направления использования, суммы кредитов (займов), по которым из федерального бюджета осуществляется возмещение части затрат на уплату процентов, а также категории хозяйствующих субъектов, имеющих право на получение субсидий в размере двух третей, и (или) не менее чем девяносто пять процентов, и (или) полной ставки рефинансирования (учетной ставки) Центрального банка Российской Федерации. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

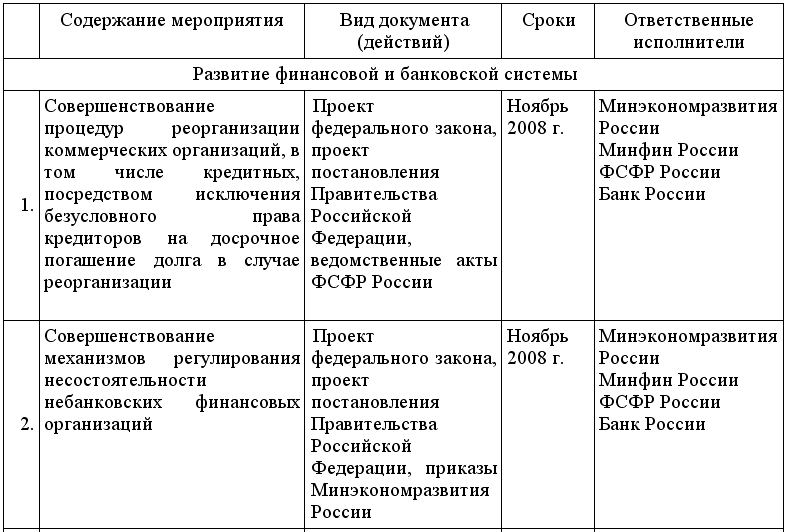

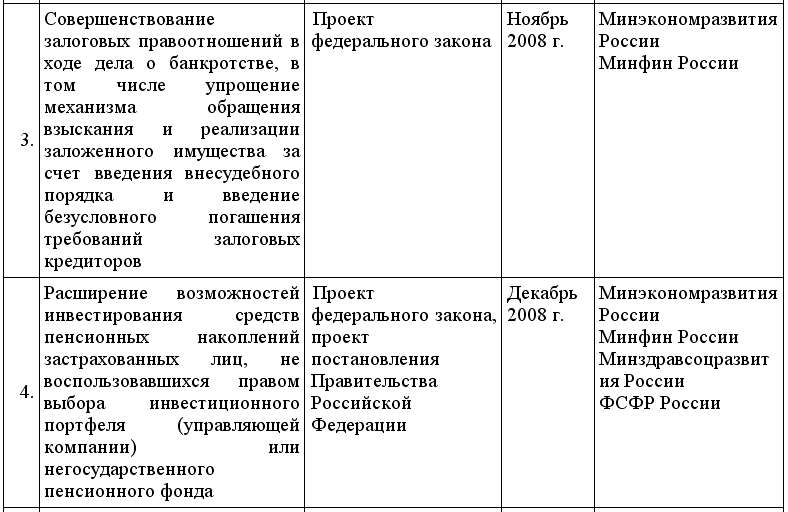

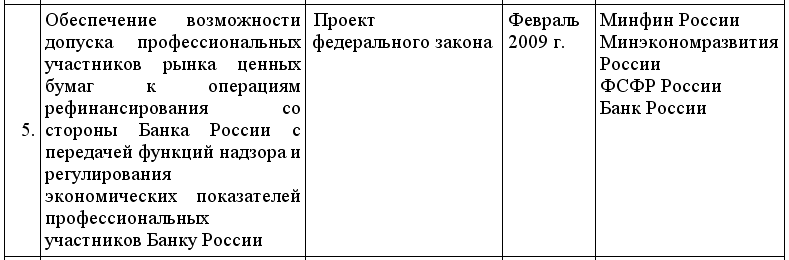

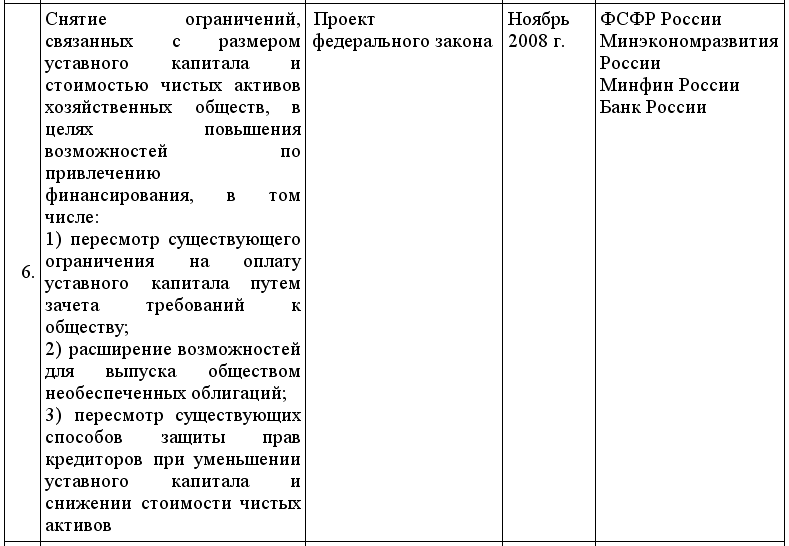

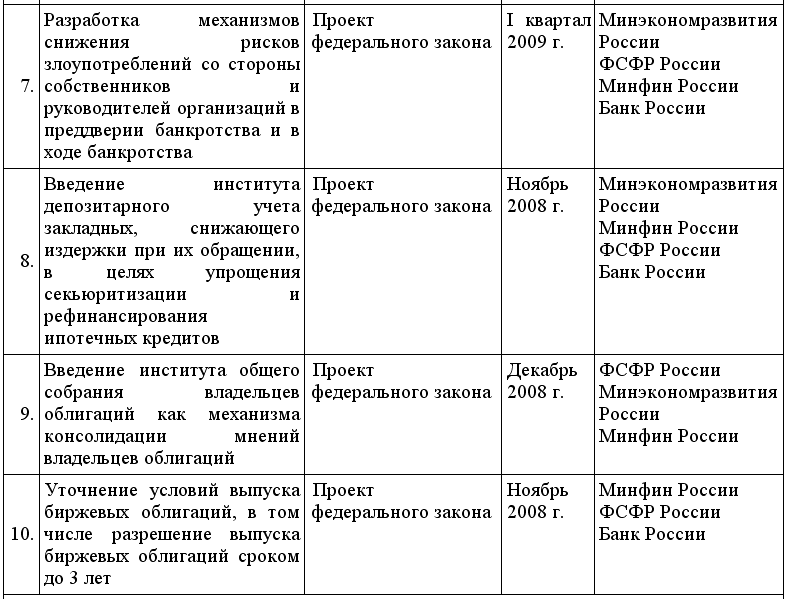

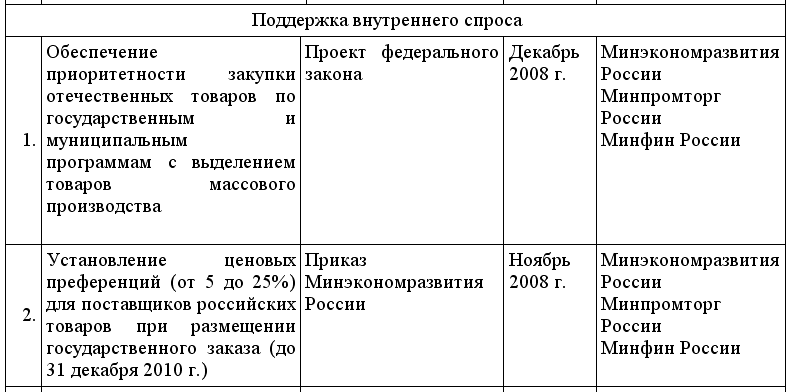

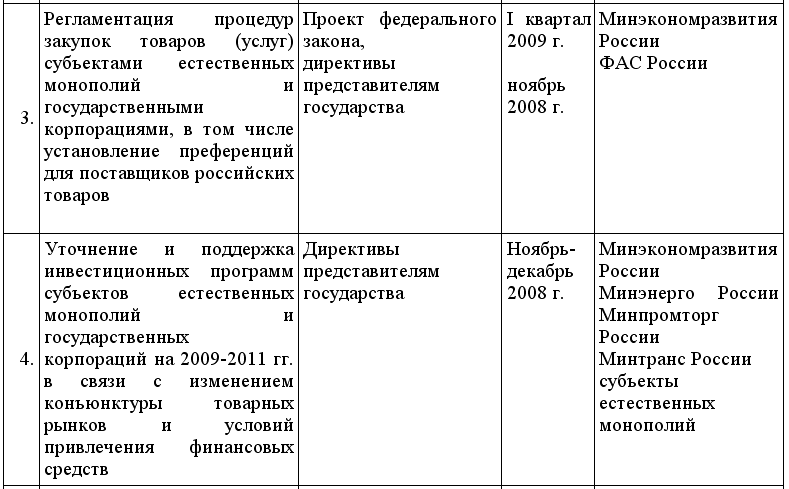

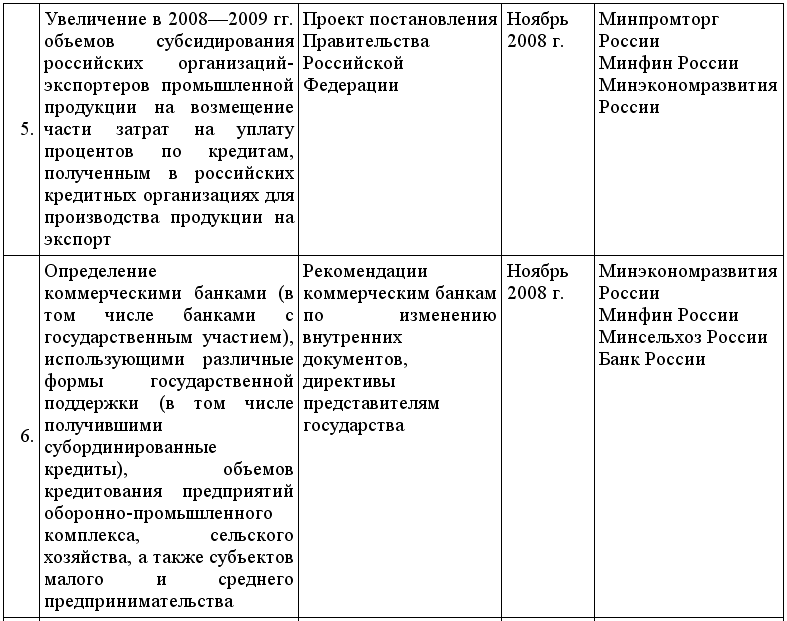

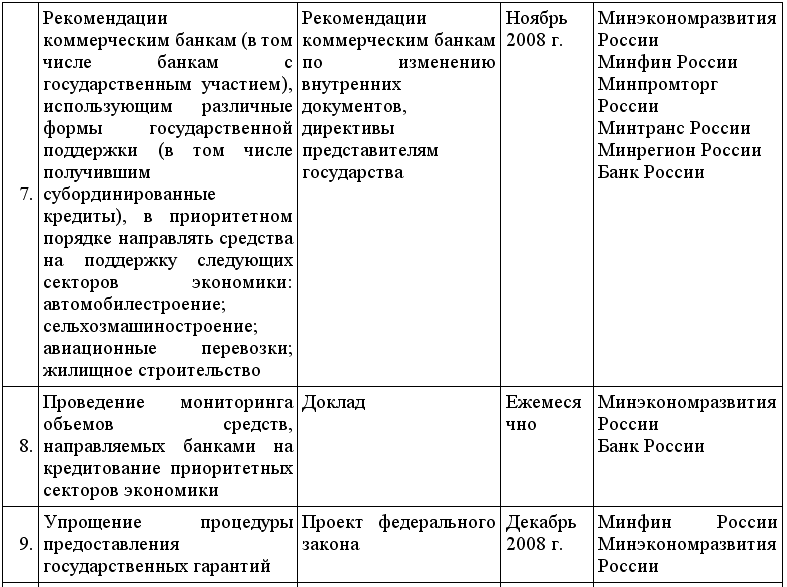

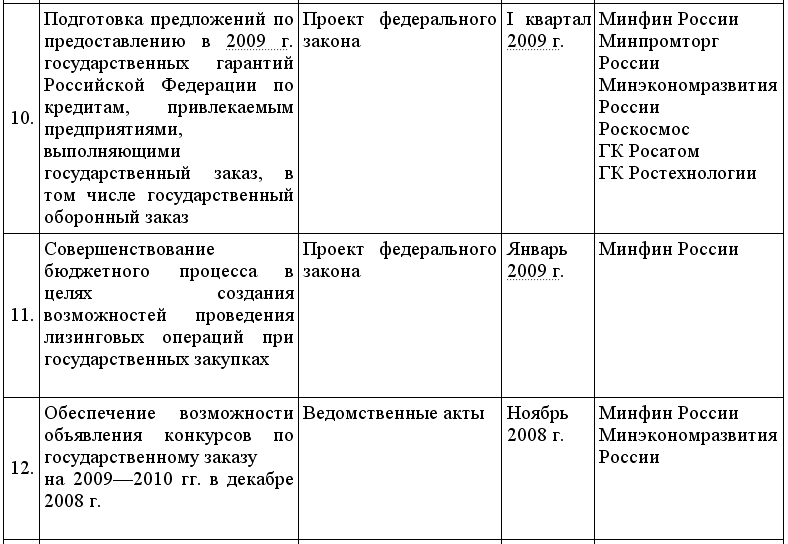

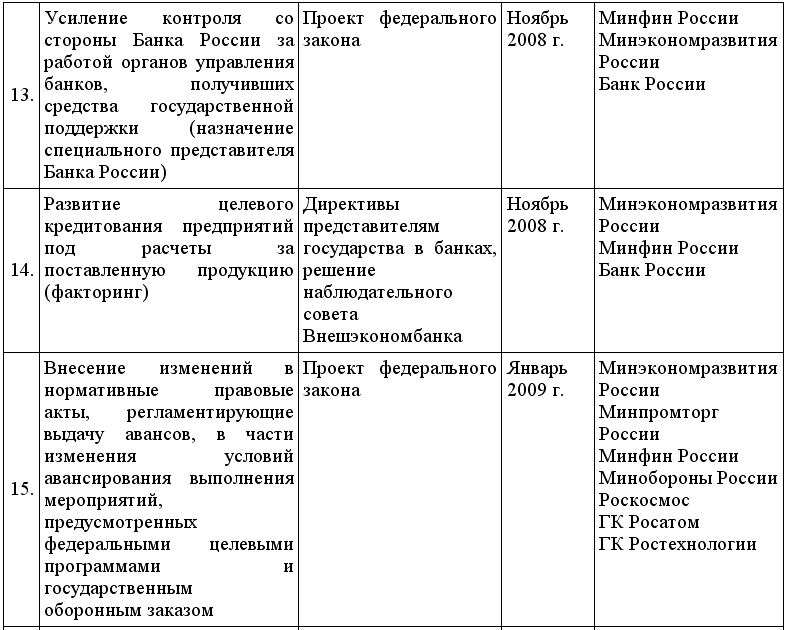

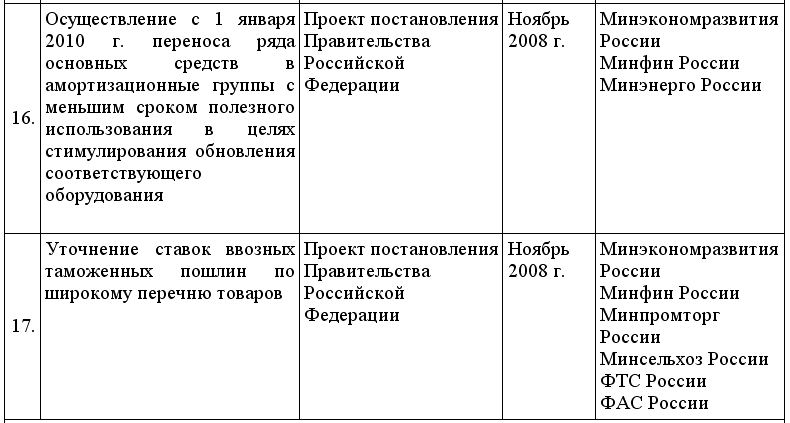

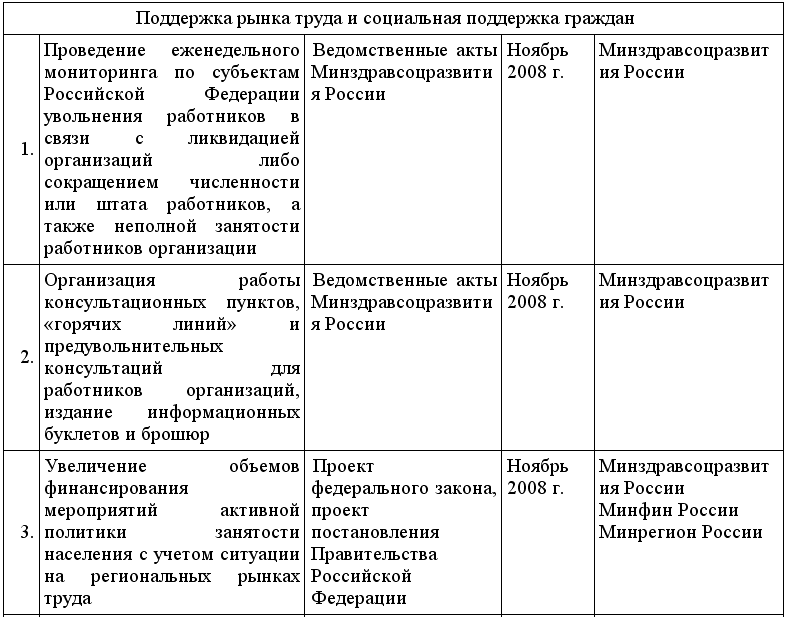

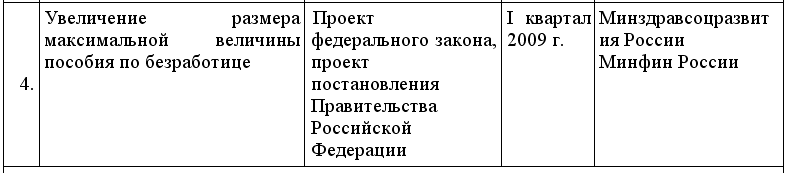

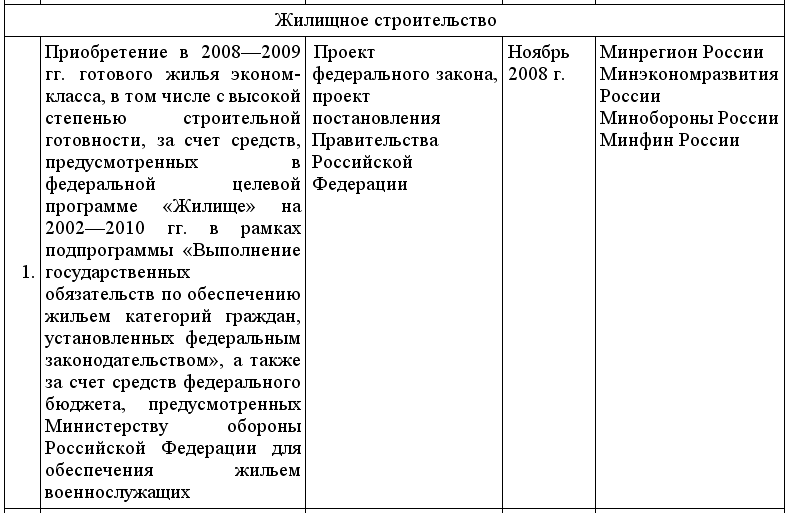

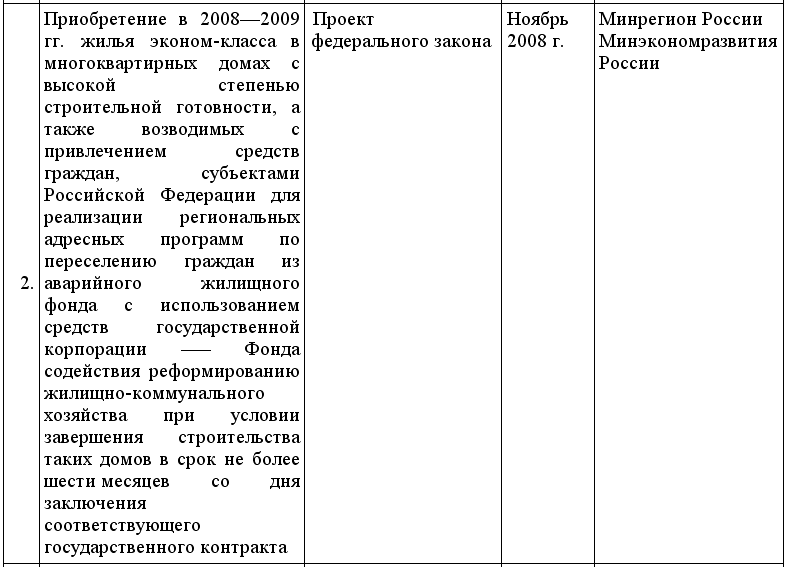

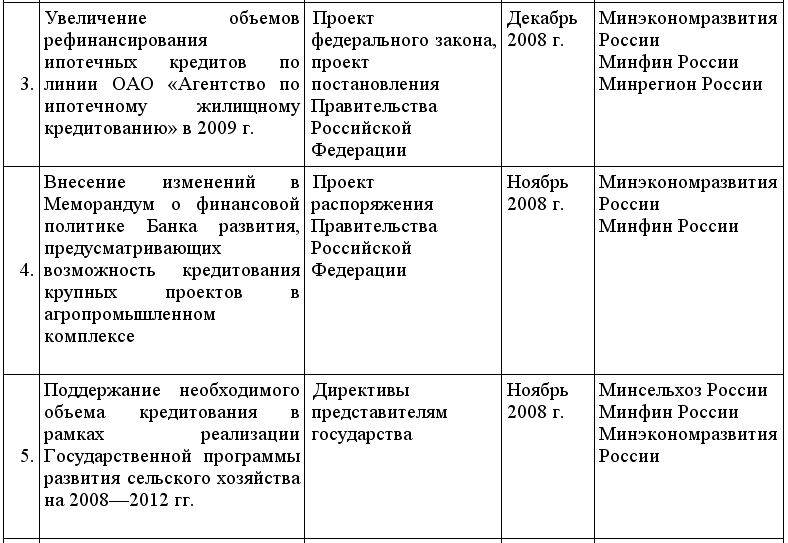

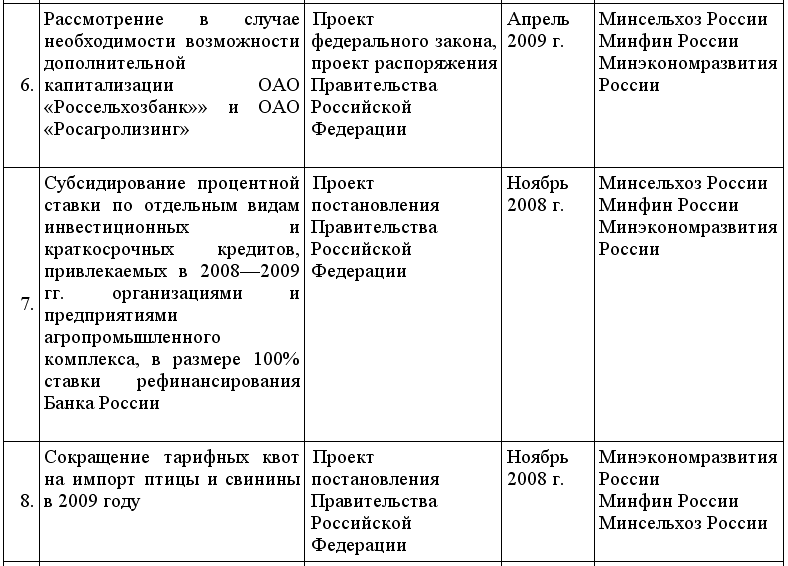

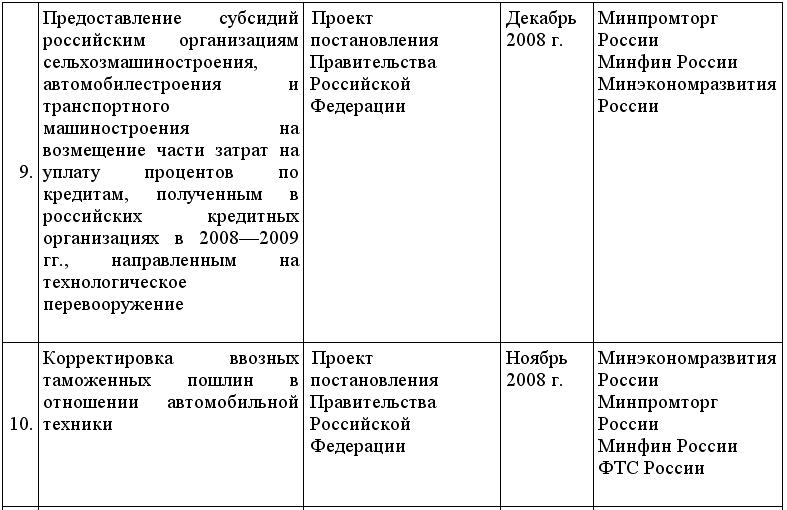

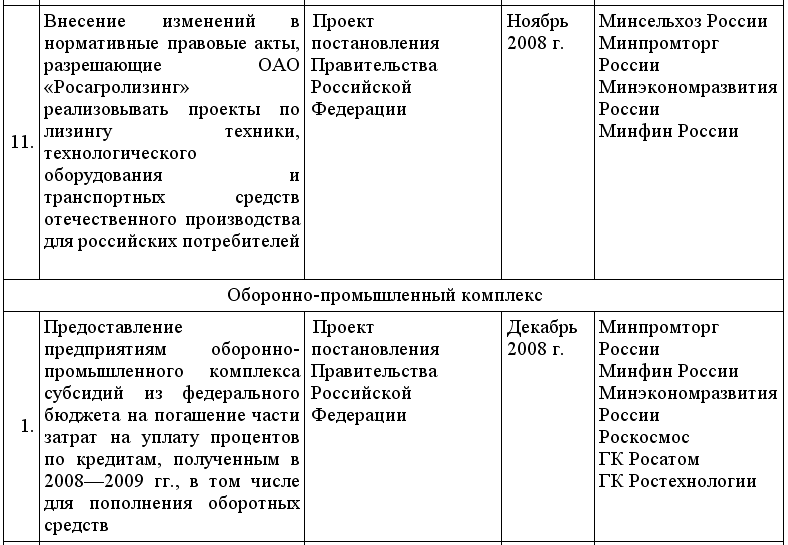

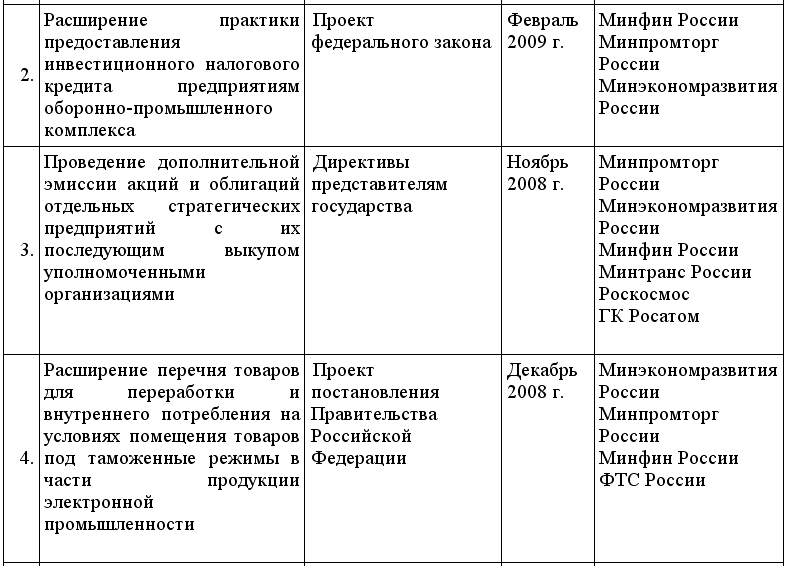

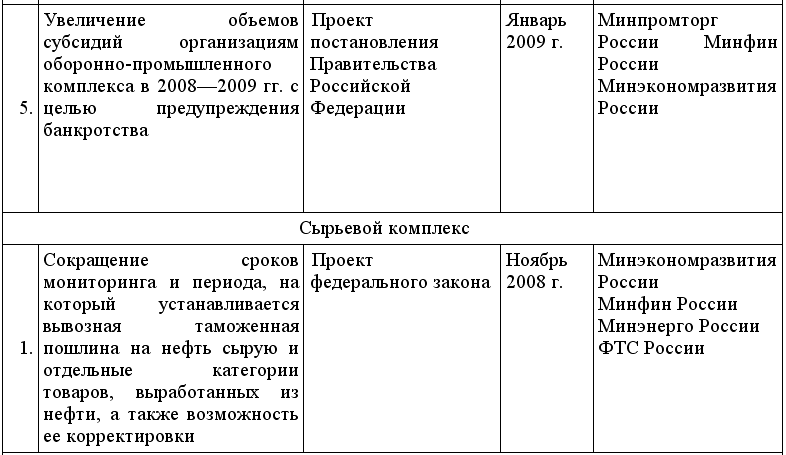

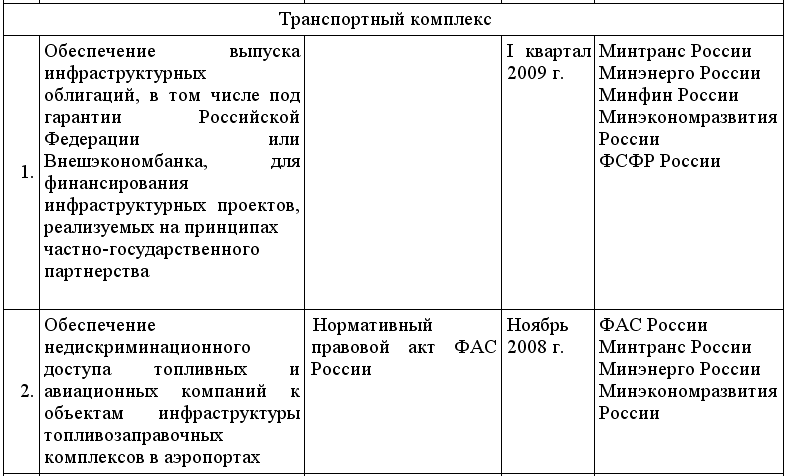

||||