|

||||

|

|

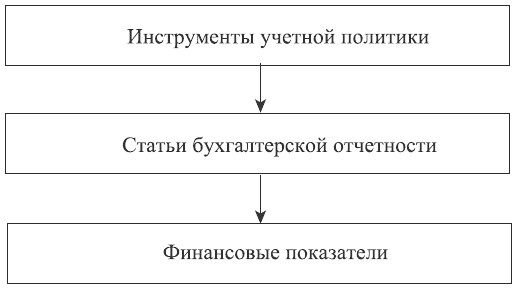

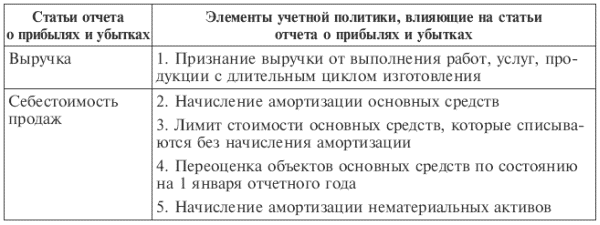

Глава 14Учетная политика организации Основным документом организации, определяющим порядок ведения бухгалтерского учета при отражении хозяйственных операций, является учетная политика. Термин «учетная политика» организации вошел в употребление в конце восьмидесятых годов в качестве вольного перевода на русский язык словосочетания «accounting policy», употребляемого в стандартах, издаваемых Комитетом по международным стандартам бухгалтерского учета. В начале 1992 г. этот термин был впервые закреплен в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, а широкое распространение на практике получил после введения в действие первого стандарта по бухгалтерскому учету ПБУ 1/98 «Учетная политика предприятия». Согласно ПБУ 1/98 «под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности». Каждая организация самостоятельно формирует учетную политику исходя из своей структуры, отрасли и других особенностей деятельности. Положения ПБУ 1/98 распространяются: • в части формирования учетной политики – на организации, независимо от организационно-правовых форм; • в части раскрытия учетной политики – на организации, публикующие свою бухгалтерскую отчетность полностью или частично согласно законодательству Российской Федерации, учредительным документам либо по собственной инициативе. При разработке учетной политики организация имеет право определить политику в области методов списания сырья, материалов и хозяйственного инвентаря в производство, методов оценки незавершенного производства, возможности применения ускоренной амортизации, вариантов формирования ремонтных и страховых фондов и т. д. 14.1. Порядок формирования учетной политики организацииОсновными задачами учетной политики организации являются формирование набора четких инструкций, положений и методов, которые позволят упорядочить, унифицировать (насколько это возможно), регламентировать основные участки учета в организации, создать единую схему документооборота, систему оценки активов организации, сформировать отчетность, верно отражающую имущественное положение организации. Эти задачи решаются путем применения множества способов ведения бухгалтерского учета, к которым относятся: способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, способы обработки информации. Учетная политика организации формируется главным бухгалтером (бухгалтером) организации и утверждается руководителем организации. Основным требованием, предъявляемым к принятой в организации учетной политике, является то, что она не должна противоречить принятым нормативным актам Российской Федерации. В учетной политике утверждаются: • выбранные организацией варианты учета и оценки объектов учета; • рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; • формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности; • порядок проведения инвентаризации активов и обязательств организации; • методы оценки активов и обязательств; • правила документооборота и технология обработки учетной информации; • порядок контроля за хозяйственными операциями; • другие решения, необходимые для организации бухгалтерского учета. На выбор способов ведения бухгалтерского учета влияют: • правовой и организационно-экономический статус (форма собственности, отрасль и вид деятельности, организационно-правовая форма, размеры организации); • особенности деятельности (производственные, коммерческие, финансовые, управленческие); • текущие и долгосрочные цели предпринимательства (привлечение дополнительных финансовых ресурсов, осуществление инвестиционных программ, укрепление конкурентных позиций на рынке и т. д.); • хозяйственная ситуация (развитость инфраструктуры рынка, состояние законодательства, благоприятность инвестиционного климата и др.); • кадровое обеспечение (уровень квалификации персонала, степень понимания стоящих перед ним задач и др.). При формировании учетной политики организации необходимо придерживаться следующих требований и правил: 1) организация должна выбрать лишь один способ ведения учета из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету в Российской Федерации. Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики организация самостоятельно разрабатывает соответствующий способ исходя из положений по бухгалтерскому учету; 2) выбранный способ ведения учета должен устанавливаться организацией во всех его структурных подразделениях, независимо от места их расположения и функционирования. Это означает, что представительства, отделения, филиалы должны придерживаться учетной политики, установленной головной организацией; 3) при ведении бухгалтерского учета организация должна обеспечивать: соблюдение в течение отчетного периода принятой учетной политики (методов ведения учета) отражения отдельных хозяйственных операций и оценки имущества, определяемых исходя из правил, установленных законодательством, и условий хозяйствования. Значит, принятые правила должны устанавливаться на длительный (не менее года) срок и ни в коем случае не могут изменяться в течение отчетного года; 4) данные правила должны быть закреплены соответствующим внутренним документом (приказом руководителя организации, утверждающим Положение об учетной политике); 5) в случае, когда организация не может сформировать достоверную информацию об объектах исходя из установленных правил бухгалтерского учета, это (с соответствующим обоснованием) должно быть отражено в пояснительной записке. Выбор конкретного варианта учета должен быть определен в соответствии с его выгодой для деятельности организации, учитывая при этом объем учетной работы (требование рациональности – рациональное ведение бухгалтерского учета исходя из условий хозяйственной деятельности и величины организации). Вновь созданная организация должна сформировать учетную политику и оформить ее соответствующим приказом не позднее 90 дней со дня приобретения организацией прав юридического лица. Принятая организацией учетная политика применяется последовательно из года в год. 14.2. Выбор способов ведения бухгалтерского учета и их отражение в учетной политике организацииСогласно п. 3 ст. 6 Федерального закона «О бухгалтерском учете» при формировании учетной политики организации должен быть утвержден рабочий план счетов. Это же требование отражено в п. 5 ПБУ 1/ 98. Рабочий план счетов представляет собой полный перечень синтетических и аналитических счетов, необходимых организации для ведения бухгалтерского учета, составленный на основе типового Плана счетов бухгалтерского учета, утвержденного Министерством финансов РФ. Если в типовом Плане счетов отсутствуют счета, необходимые для деятельности организации, она может вводить дополнительные синтетические счета, используя свободные коды. При этом введение счетов должно быть согласовано с Министерством финансов РФ. В учетной политике содержится также информация о применяемых в организации регистрах. Регистрами бухгалтерского учета могут быть: 1) специальные книги (журналы), где все страницы пронумерованы и заключены в переплет. На последней странице указывается общее число пронумерованных страниц за подписью главного бухгалтера или другого уполномоченного лица; 2) карточки, которые хранят в специальных картотеках. Карточки открывают на год и регистрируют в специальном реестре для обеспечения контроля за их сохранностью; 3) свободные листы (ведомости), их хранят в папках-регистраторах; 4) машинограммы, дискеты и другие машинные носители. Под выбором способов ведения бухгалтерского учета подразумевается определение способов амортизации основных средств, нематериальных и иных активов, оценки производственных запасов, товаров, незавершенного производства и готовой продукции, признания прибыли от продажи продукции, товаров, работ, услуг и т. д. Каждый участок учета в организации может руководствоваться теми или иными правилами, способами, которые предусмотрены методологией современного учета и нормативной базой. Для конкретного участка выбирается один способ из множества предложенных, и этот выбор имеет огромное значение в системе учета организации. В учетной политике организации по нематериальным активам должны быть отражены: • способы оценки нематериальных активов, приобретенных не за денежные средства; • принятые организацией сроки полезного использования нематериальных активов; • способы определения амортизации по нематериальным активам, а также установленный коэффициент при начислении амортизации способом уменьшаемого остатка; • способы отражения в бухгалтерском учете амортизационных отчислений по нематериальным активам; • порядок изменения сроков полезного использования объектов нематериальных активов; • порядок изменения способа начисления амортизации объектов нематериальных активов и способа отражения амортизационных отчислений в бухгалтерском учете. Организация может предусмотреть один из следующих способов начисления амортизации по нематериальным активам: • линейный, исходя из норм, рассчитанных на основе срока полезного использования (по объектам, по которым невозможно надежно определить срок полезного использования, амортизация не начисляется, и они считаются нематериальными активами с неопределенным сроком полезного использования); • способ списания стоимости пропорционально объему продукции (работ, услуг); • способ уменьшаемого остатка. Учет амортизации нематериальных активов может осуществляться с использованием и без использования счета 05 «Амортизация нематериальных активов». В первом случае начисленная амортизация отражается по дебету учета затрат и кредиту счета 05. Во втором случае начисленная сумма амортизации списывается сразу с кредита счета 04 «Нематериальные активы» в дебет соответствующих счетов учета затрат. Второй случай имеет место при отражении в учете деловой репутации и списании расходов, связанных с ее оценкой. Срок полезного использования нематериальных активов определяется организацией при постановке актива на учет исходя из ожидаемого срока функционирования нематериального актива, срока действия патента, свидетельства и других ограничений сроков, количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого актива. По активам, по которым невозможно определить срок их полезного использования, организация ежегодно должна рассматривать возможность определения этого срока. Первоначальная стоимость нематериальных активов, полученных по договорам, предусматривающим исполнение кредиторских обязательств в неденежной форме, устанавливается исходя из стоимости продукции или других материальных ценностей, передаваемых в обмен на нематериальные активы. Учетная политика для основных средств предусматривает вариантность учета в следующих случаях: • при определении порядка учета основных средств стоимостью не более 20 000 руб. (в составе материально-производственных запасов в пределах установленного учетной политикой лимита или в общеустановленном порядке с начислением по ним амортизации); • при начислении амортизации. По основным средствам организация может выбрать один из четырех способов начисления амортизации: линейный; способ уменьшаемого остатка; списание по сумме чисел лет срока полезного использования; пропорционально объему продукции (работ, услуг). По группам однородных объектов основных средств может применяться любой из четырех способов начисления амортизации, но внутри каждой группы должен применяться только один способ. При выборе способа начисления амортизации по основным средствам нужно учитывать, что способы уменьшаемого остатка и списания стоимости по сумме чисел лет срока полезного использования являются методами ускоренной амортизации. При их использовании в первые годы затраты на производство увеличиваются, что приводит к снижению суммы прибыли и налога на прибыль. Суммы налога на имущество в первые годы эксплуатации объектов основных средств также уменьшаются за счет уменьшения их остаточной стоимости. При использовании линейного метода начисления амортизации могут применяться повышающие коэффициенты (но не более 2), применение которых также приводит к ускоренной амортизации при данном способе. Перечень высокотехнологичных отраслей и эффективных видов машин и оборудования, по которым применяется ускоренная амортизация, устанавливается федеральными органами исполнительной власти. Решение о применении данного метода ускоренной амортизации (линейного метода с повышающими коэффициентами) оформляется как элемент учетной политики; • при переоценке основных средств – организация может не чаще одного раза в год переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. В дальнейшем такие объекты должны переоцениваться регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости; • при списании затрат по ремонту основных средств на себестоимость продукции. Затраты по ремонту основных средств могут быть отнесены на себестоимость продукции следующими способами: – фактические затраты по ремонту списывают на счета издержек производства или обращения, – создают резерв на ремонт основных средств с последующим списанием на него фактических затрат по ремонту основных средств, – расходы по неравномерно производимым в течение года ремонтам (при отсутствии резерва) предварительно учитываются в составе расходов будущих периодов, а затем равномерно включаются в текущие расходы. Выбирая тот или иной способ, необходимо принимать во внимание: структуру основных производственных средств, сложность ремонта, его периодичность, стоимость ремонта в соответствии со сметами расходов и условиями договоров на проведение ремонта; • при учете объекта недвижимости до внесения записи в государственный реестр. В данном случае объект недвижимости можно учитывать: на субсчете 08 «Вложения во внеоборотные активы» или на субсчете 01 «Основные средства, находящиеся на госрегистрации». Первый способ является для организации наиболее выгодным, поскольку действующий объект числится в составе капитальных вложений, а не в составе основных средств, следовательно, с данного объекта налог на имущество взиматься не будет. Для учета материально-производственных запасов (МПЗ) в учетной политике могут быть предусмотрены варианты по следующим направлениям учета: • порядок учета МПЗ; • методы оценки списания запасов; • создание резерва под снижение стоимости запасов; • формирование покупной стоимости товаров в организациях торговли; • способы оценки товаров в розничной торговле. Синтетический учет МПЗ может осуществляться: • по фактической себестоимости приобретения (заготовления); • по учетным ценам (плановой себестоимости приобретения, покупным ценам и др.). В первом случае организация может учитывать поступающие МПЗ на счете 10 «Материалы» по фактическим затратам, при втором – по учетным ценам. Во втором случае учет приобретения и заготовления МПЗ отражается на счетах 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Оценка МПЗ, отпускаемых в производство (или для иных целей), производится одним из следующих методов (вариант метода отмечается в учетной политике): • по себестоимости каждой единицы; • по средней себестоимости; • методом ФИФО (по себестоимости первых по времени приобретения МПЗ). При выборе варианта оценки израсходованных материалов следует принимать во внимание уровень инфляции, финансовое состояние организации, политику ценообразования и налогообложения, а также условия продажи продукции. В условиях инфляции себестоимость продукции снижается при использовании метода ФИФО и оказывается примерно средней при использовании средней себестоимости материалов. Изменение себестоимости в конечном итоге оказывает определяющее влияние на формирование количественного показателя прибыли и налога на прибыль. В соответствии с п. 25 ПБУ 5/01 «Учет материально-производственных запасов» в учетной политике должна быть предусмотрена возможность создания резерва под снижение стоимости МПЗ. Резервирование применяется ко всем МПЗ (материалам, товарам, готовой продукции), на которые в течение отчетного года рыночная цена снизилась или они морально устарели либо полностью или частично потеряли свои первоначальные качества. Для отражения резерва под снижение стоимости МПЗ используется счет 14 «Резервы под снижение стоимости материальных ценностей». При формировании покупной стоимости товаровв организациях торговли затраты на доставку товаров до центральных складов, производимые до момента передачи товаров в продажу, могут включаться: • в стоимость приобретенных товаров; • в состав расходов на продажу. При выборе способа оценки товаров организации торговли могут использовать два метода: • по продажной стоимости с отдельным учетом торговых наценок (торговых скидок); • по стоимости приобретения. При выборе оценки выбытия финансовых вложений в учетной политике применяются следующие способы: • по первоначальной стоимости каждой единицы; • по средней первоначальной стоимости; • метод ФИФО. ПБУ 19/02 «Учет финансовых вложений» установлено, что финансовые вложения принимаются к учету в сумме фактических затрат для инвестора. Вместе с тем по долговым ценным бумагам разрешено разницу между суммой фактических затрат на их приобретение и номинальной их стоимостью в течение срока обращения данных инструментов равномерно, по мере начисления причитающегося процента (дохода), относить на финансовые результаты в коммерческой организации, увеличение расходов в некоммерческой организации, уменьшение финансирования в бюджетных организациях. Кроме этого, в учетной политике обязательно должны найти отражение следующие моменты. Составпрямых расходов, включаемых в себестоимость продукции (работ и услуг), и способоценки незавершенного производства. В организациях массового и серийного производства незавершенное производство может отражаться: • по фактической или нормативной (плановой) производственной себестоимости; • по прямым статьям затрат; • по стоимости сырья, материалов и полуфабрикатов. Косвенные расходы, связанные с производством нескольких видов продукции, могут распределяться пропорционально или заработной плате основных работников, или стоимости сырья и материалов, или объему выпущенной продукции. Общехозяйственные расходы списываются в зависимости от того, каким способом формируется себестоимость продукции: по полной производственной себестоимости или по сокращенной себестоимости. В первом случае по окончании месяца общехозяйственные расходы, накопленные на счете 26 «Общехозяйственные расходы», списывают в дебет счетов учета производственных затрат (20, 23, 29); во втором – общехозяйственные расходы в конце месяца в полном объеме списываются непосредственно в дебет субсчета 90-2 «Себестоимость продаж». Положительными моментами второго способа следует признать: • упрощение порядка списания общехозяйственных расходов и калькулирования себестоимости отдельных видов продукции; • улучшение показателей оборачиваемости и рентабельности оборотных активов и всего имущества организации в связи с уменьшением их величин в активе баланса; • обеспечение сближения бухгалтерского и налогового учета, поскольку в налоговом учете общехозяйственные расходы сразу списывают на уменьшение налогооблагаемой прибыли отчетного года. Готовая продукция может оцениваться по фактической производственной себестоимости, по нормативной (плановой) себестоимости с использованием счета 40 «Выпуск продукции (работ, услуг)» либо без использования данного счета. При использовании счета 40 готовая и отгруженная продукция отражается на синтетических счетах 43 «Готовая продукция» и 45 «Товары отгруженные» не по фактической производственной себестоимости, а по учетным ценам. Использование счета 40 позволяет в системном порядке контролировать выпуск продукции из производства, формирование затрат на производство, выявлять отклонения фактической себестоимости продукции от нормативной или плановой. Готовая продукция и товары отгруженные могут отражаться в учете и в отчетности: • по полной фактической производственной себестоимости (если не используется счет 40 и общехозяйственные расходы списываются на счета учета затрат); • по неполной фактической производственной себестоимости (если не используется счет 40 и общехозяйственные расходы списываются на счет 90 «Продажи»); • по полной нормативной или плановой себестоимости (если используется счет 40 и общехозяйственные расходы списываются на счета учет затрат); • по неполной нормативной или плановой себестоимости (если используется счет 40 и общехозяйственные расходы списываются на счета учет продаж). Для учета коммерческих расходов в учетной политике применяется один из двух вариантов (согласно п. 9 ПБУ 10/99): • коммерческие расходы списываются пропорционально проданным и непроданным в отчетном периоде товарам (работам, услугам); • коммерческие расходы списываются в полной сумме в себестоимость проданных товаров (работ, услуг) в отчетном периоде. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации в целях равномерного включения затрат в финансовые результаты отчетного периода организации могут создавать резервы предстоящих платежейна: • предстоящую оплату отпусков работникам; • выплату ежегодного вознаграждения за выслугу лет; • выплату вознаграждений по итогам работы за год; • ремонт основных средств, гарантийный ремонт и обслуживание; • производственные затраты по подготовительным работам в связи с сезонным характером производства. Кроме того, резервы могут создаваться и на другие цели, предусмотренные законодательством РФ и нормативными актами Министерства финансов РФ. В соответствии с п. 60 ПБУ 15/01 организация-заемщик может установить порядок определения предельной величины расходов по долговым обязательствам. Организация может осуществлять перевод долгосрочной задолженности в краткосрочную или учитывать заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока в составе долгосрочной задолженности. При списании дополнительных затрат по полученным займам и кредитам организация может либо отразить их в отчетном периоде, в котором были произведены эти расходы, либо учесть как дебиторскую задолженность с последующим отнесением их в состав прочих расходов в течение срока погашения заемных обязательств. В целях равномерного включения в состав расходов сумм причитающихся процентов или дисконта по выданным организацией векселям или облигациям организация вправе предварительно учитывать начисленные проценты (дисконт) в составе расходов будущих периодов либо относить суммы процентов или дисконта на прочие расходы полностью в момент их начисления. В бухгалтерском учете проценты по кредитам и займам в полной сумме включаются в прочие расходы (п. 11 ПБУ 10/99). Исключение составляют случаи, когда кредит использован на приобретение основных средств и для предварительной оплаты МПЗ. В этом случае проценты, начисленные до принятия к учету указанного имущества, включаются в стоимость этого имущества (п. 12, 15 ПБУ 15/01). При определении срока погашения расходов будущих периодов организация имеет право самостоятельно устанавливать данные сроки. Порядок списания расходов будущих периодов на объекты учета и калькулирования зависит прежде всего от вида расходов. Расходы будущих периодов признаются в учете в соответствии с договором в том отчетном периоде, в котором они имели место, независимо от времени фактической оплаты (п. 16, 18 ПБУ 10/99). Расходы будущих периодов включаются в текущие расходы в течение периода, к которому относятся, следующими способами: • равномерно; • пропорционально объему продукции; • другими способами. Следует отметить, что в последние годы перечень расходов будущих периодов значительно расширен. Помимо ранее учитываемых здесь расходов на подготовку и освоение производства, на этом счете стали учитывать расходы на приобретение лицензий, затраты на рекламу и др. По расходам на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР) элементами учетной политики являются: • выбор способа списания расходов по НИОКР; • определение сроков списания расходов по НИОКР. Расходы, давшие положительный результат и учитываемые на субсчете к счету 04, включаются в текущие расходы в течение периода, установленного в организации, но не более 5 лет (п. 11 ПБУ 17/02). При этом применяется один из способов списания расходов: линейный; способ списания расходов пропорционально объему продукции. Линейный способ предусматривается Налоговым кодексом РФ в налоговом учете. При определении сроков списания расходов по НИОКР нужно иметь в виду, что предельный срок списания указанных расходов установлен ПБУ 17/02 в 5 лет, а Налоговый кодекс РФ определяет такой срок в 3 года. Определенные учетной политикой вышеперечисленные способы ведения учета на тех или иных участках, формы ведения учета дают возможность внести четкий порядок и некоторую универсальность в бухгалтерский учет организации. 14.3. Раскрытие учетной политикиОрганизация при формировании учетной политики должна раскрывать принятые способы бухгалтерского учета, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской финансовой отчетности. Существенными признаются способы ведения бухгалтерского учета, без знания о применении которых заинтересованными пользователями отчетности невозможна достоверная оценка финансового положения, движения денежных средств или финансовых результатов деятельности организации. Существенные способы ведения бухгалтерского учета подлежат раскрытию в пояснительной записке, входящей в состав бухгалтерской финансовой отчетности организации за отчетный год. Существенность по формированию бухгалтерской финансовой отчетности зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Организация может принять решение, когда существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее 5 %. Если при подготовке бухгалтерской финансовой отчетности имеется значительная неопределенность в отношении событий и условий, которые могут породить существенные сомнения в применимости допущения непрерывности деятельности, то организация должна указать на такую неопределенность и однозначно описать, с чем она связана. В случае публикации бухгалтерской финансовой отчетности не в полном объеме информация об учетной политике подлежит раскрытию как минимум в части, непосредственно относящейся к опубликованной информации. Изменения в учетной политике, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных потоков или финансовые результаты, подлежат раскрытию в бухгалтерской финансовой отчетности обособленно. Изменение учетной политики организации может производиться в случаях: • изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету; • существенного изменения условий деятельности, которое может быть связано с реорганизацией, сменой собственников, изменением видов деятельности, реструктуризацией производства, значительным расширением или уменьшением объемов деятельности; • разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения учета должно предполагать более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации. Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной жизни организации, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации. 14.4. Учетная политика и принятие финансовых решенийИнструменты учетной политики, выступая методическим приемом, напрямую не приводят к изменениям в составе прав и обязательств организации (например, сумма задолженности покупателей не зависит от метода признания дохода, а рыночная стоимость основных средств – от способа начисления амортизации и т. д.), а воздействуют на них опосредованно – через бухгалтерскую отчетность, на основе которой формируются финансовые показатели. Данная схема будет иметь следующий вид:  Отличительной чертой бухгалтерской отчетности является балансовый принцип взаимосвязи ее показателей. Этот принцип вытекает из двойной записи данных на счетах, показатели которых составляют основу отчетности. Анализ основных форм отчетности – Бухгалтерского баланса и Отчета о прибылях и убытках – с точки зрения влияния на них принятой в организации учетной политики позволит представить полную картину варьирования показателей. Бухгалтерский баланс зависит от положений учетной политики по следующим статьям: • стр. 110 «Нематериальные активы». В принятой учетной политике по этому разделу учета должны быть представлены: способ оценки нематериальных активов, приобретенных в форме, отличной от денежной; принятые организацией сроки полезного использования нематериальных активов (по отдельным группам); способы начисления амортизационных отчислений по отдельным группам нематериальных активов; способ отражения в бухгалтерском учете амортизационных отчислений по нематериальным активам; • стр. 120 «Основные средства». Учетная политика, принятая в организации, в значительной степени влияет на эту статью бухгалтерского баланса. Это связано с тем, что в учетной политике должны быть отражены: порядок оценки объектов основных средств, срок их полезного использования, способ начисления амортизации, что является основными факторами, формирующими размер остаточной стоимости основных фондов, отраженных в форме № 1; • стр. 130 «Незавершенное строительство» зависит от принятой учетной политики в силу того, что является статьей затратного характера; • стр. 140 «Долгосрочные финансовые вложения» и 250 «Краткосрочные финансовые вложения» могут быть зависимы от положений учетной политики в отношении момента определения дохода от этих вложений и от порядка переоценки активов, определенных в организации; • стр. 210 «Запасы». Размер данной статьи в большой степени зависит от положений учетной политики. Это связано с порядком оценки материально-производственных запасов (МПЗ), порядком списания затрат и формирования себестоимости, порядком списания товарно-материальных ценностей (ТМЦ) в производство; • стр. 230 «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)» и 240 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)». Две строки бухгалтерского баланса, на формирование которых непосредственно могут повлиять положения, определяющие момент реализации в организации, и положения по списанию просроченной задолженности; стр. 420 «Добавочный капитал» может в значительной мере изменить свой размер в зависимости от положений принятой учетной политики, регламентирующих порядок переоценки активов; стр. 430 «Резервный капитал» имеет прямую зависимость от положений учетной политики, которые определяют его создание и формирование; стр. 470 «Нераспределенная прибыль (непокрытый убыток)». Данная строка баланса непосредственно зависит от учетной политики по следующим параметрам: порядок учета затрат, момент реализации, порядок списания нераспределенной прибыли, остающейся в распоряжении организации, порядок покрытия убытков; стр. 620 «Краткосрочная задолженность». Аналогично статьям бухгалтерского баланса, отражающим дебиторскую задолженность, строка 620 зависит от момента реализации и порядка списания просроченных задолженностей, оговоренных в соответствующих положениях учетной политики; стр. 640 «Доходы будущих периодов» и 650 «Резервы предстоящих расходов». Порядок формирования этих статей баланса полностью предусматривается учетной политикой. Следующая по значимости форма отчетности организации – отчет о прибылях и убытках. Влияние элементов учетной политики на его статьи можно представить в виде таблицы. ТаблицаСтатьи отчета о прибылях и убытках, формирующиеся под влиянием положений учетной политики  Остальные формы отчетности, являясь расшифровкой двух первых основных форм, зависят от учетной политики аналогично рассмотренному выше. Например, отчет об изменениях капитала зависит от учетной политики в следующих случаях: 1) при формировании прибыли через механизм списания затрат, формирования себестоимости, определения момента реализации, определения доходов и расходов будущих периодов; 2) при формировании резервов. Движение денежных средств, отраженное в форме № 4 отчетности организации, не зависит от положений учетной политики. Это связано с достаточно строгим регулированием учета денежных средств, что не предполагает вариантности учета, а следовательно, не отражается в учетной политике организации. Воздействие отдельных элементов учетной политики на финансовые показатели деятельности организации на современном этапе ведения бухгалтерского учета, формирования и представления бухгалтерской финансовой отчетности значимо и существенно. Поэтому именно тщательное изучение влияния методологии составления баланса на интерпретацию данных анализа финансового положения организации есть основа правильного выбора вариантов учетной политики организации. Помимо управления финансовыми характеристиками (рентабельностью, ликвидностью, финансовой устойчивостью и др.) основной задачей учетной политики является налоговая оптимизация. В настоящее время в российской практике наиболее типичным мотивом при принятии решения о величине прибыли является именно минимизация налоговых платежей. С учетом данного факта достаточно высока и существенна значимость влияния учетной политики и на налоговую базу при расчете налоговых платежей. 14.5. Содержание элементов учетной политики организации для целей налогового учетаПорядок утверждения и применения учетной политики для целей налогообложения установлен ст. 167 НК РФ. Статья 313 НК РФ определяет назначение учетной политики для целей налогообложения и порядок внесения в нее изменений. В частности, в статье указано, что в учетной политике определяется порядок ведения налогового учета. Требования к структуре учетной политики для целей налогообложения в налоговом кодексе не установлены. Учитывая преемственность между бухгалтерским и налоговым учетом, учетная политика должна раскрывать организацию, технику и методику ведения налогового учета. Разработанные организацией формы аналитических и сводных регистров налогового учета утверждаются приложениями к учетной политике (ст. 314 НК РФ). В учетной политике обязательно должны найти отражение следующие моменты: 1) порядок определения доходов и расходов для целей налогообложения прибыли – методом начисления или кассовым методом (последний применяют организации, у которых выручка в среднем за предыдущие четыре квартала составила не более 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ); 2) методы начисления амортизации по амортизируемому имуществу, использование понижающих и повышающих коэффициентов – один из двух методов: линейный, нелинейный. Исключение составляют здания, сооружения, передаточные устройства, относящиеся к 8-10 амортизационным группам (по ним применяется только линейный метод). Повышающие коэффициенты применяют в том же порядке, что и в бухгалтерском учете. Организации обязаны применять понижающий коэффициент 0,5 в отношении легковых машин стоимостью свыше 600 000 руб. и микроавтобусов стоимостью свыше 800 000 руб. Кроме того, организации могут устанавливать понижающие коэффициенты по своему усмотрению и применять их в течение всего налогового периода (п. 10 ст. 259 НК РФ); 3) методы оценки выбытия финансовых вложений. Организации применяет один из методов по всем финансовым вложениям (п. 9 ст. 280 Налогового кодекса РФ): • по стоимости единицы, • метод ФИФО, • метод ЛИФО; 4) состав прямых расходов и способ оценки незавершенного производства. Перечень установлен ст. 318 НК РФ и включает: расходы на приобретение сырья и материалов; на приобретение комплектующих изделий; на оплату труда персонала, а также суммы единого социального налога; амортизацию по основным средствам. Незавершенное производство в налоговом учете оценивается по прямым расходам; 5) по методам оценки товаров для перепродажи в розничной торговле – товары оцениваются по стоимости приобретения согласно условиям договора. Организации вправе сформировать стоимость приобретения с учетом расходов, связанных с их приобретением (ст. 320 НК РФ); 6) по методам оценки готовой и отгруженной продукции. Готовая продукция (ГП) учитывается на складе на конец месяца (п. 2 ст. 319 НК РФ) по методике: ГПк = (ГПн + ВП – НЗП) – ОП,где ГПн – прямые затраты, приходящиеся на остатки ГП на начало месяца; ВП – сумма прямых затрат, приходящихся на выпуск продукции в текущем месяце; НЗП – сумма прямых затрат, приходящихся на остаток НЗП; ОП – сумма прямых затрат, приходящихся на отгруженную продукцию в течение месяца. Отгруженная продукция (ОП) учитывается по методике (п. 3 ст. 319 НК РФ): ОПк = (ОПн + ОПм – ГП) – РП,где ОПн – прямые затраты, приходящиеся на остатки отгруженной, но не реализованной продукции на начало месяца; ОПм – сумма прямых затрат, приходящихся на отгруженную в течение месяца продукцию; ГП – сумма прямых затрат, приходящихся на остатки ГП на складе; РП – сумма прямых затрат, приходящихся на реализованную продукцию в течение месяца; 7) перечень создаваемых резервов предстоящих платежей, нормативы отчислений в резервы. Предусмотрено создание следующих резервов в соответствии с Налоговым кодексом РФ: • на предстоящую оплату отпусков работников (ст. 3241); • на ежегодную выплату за выслугу лет (ст. 3241); • на выплату по итогам работы за год (ст. 3241); • на ремонт основных средств (ст. 324); • на гарантийный ремонт и обслуживание (ст. 267); • по сомнительным долгам (ст. 266); 8) порядок определения предельной величины расходов по долговым обязательствам для целей налогообложения – включаются в прочие расходы в пределах, установленных ст. 269 НК РФ. Предельная величина по долгосрочным кредитам, выданным на сопоставимых условиях, определяется исходя из процента в договоре, если он не превышает более чем на 20 % среднеквартальный процент, исчисленный по таким долговым обязательствам. При отсутствии таковых – исходя из ставки Центрального банка РФ, увеличенной в 1,1 раза (по кредитам в рублях) и увеличенной на 15 % (по кредитам в валюте); 9) расходы будущих периодов отражаются при методе начисления – в том периоде, в котором они возникают исходя из условий сделки. Если произведенные расходы связаны с получением доходов более чем в одном отчетном периоде, то расходы распределяются с учетом принципа равномерности признания доходов и расходов (п. 1 ст. 272 НК РФ); 10) порядок признания убытков по деятельности, связанной с использованием обслуживающих производств и хозяйств. В учетной политике должны быть отражены расходы на осуществление ремонта основных средств. При этом расходы на ремонт (ст. 260 НК РФ) отражаются двумя способами: они признаются в том отчетном периоде, котором имели место; и для равномерного включения расходов организации вправе создавать резервы под предстоящие ремонты основных средств по правилам, установленным в ст. 324 НК РФ. При этом величина резерва не может превышать среднегодовую сумму фактических расходов на ремонт основных средств за последние три года. При выборе способов ведения учета следует обратить внимание на совпадающие способы бухгалтерского и налогового учета, так как с их помощью можно обеспечить максимальное сближение двух систем учета. Для этого можно порекомендовать следующее: 1) в случае возможности использования кассового метода в налоговом учете применять все же для целей налогообложения метод начисления. В этом случае доходы и расходы в налоговом учете будут признаваться в том же порядке, что и в бухгалтерском учете; 2) установить единый способ оценки материально-производственных запасов в двух учетных системах; 3) оценивать товары по стоимости приобретения либо по стоимости приобретения с учетом расходов по их заготовке и доставке. Однако, если организация применяет продажные цены, то стоимость приобретения товаров для расчета налоговой базы по налогу на прибыль легко определить по данным бухгалтерского учета. Для этого из продажной стоимости реализованных товаров (Дт счета 90-2, Кт счета 41) следует вычесть торговую наценку по проданным товарам (Дт счета 90-2, Кт счета 42 – сторно); 4) предусмотреть списание общехозяйственных расходов на себестоимость продаж в качестве условно-постоянных расходов; 5) при заключении договоров на продажу товаров в учетной политике для целей налогообложения следует установить: • в организациях неторговых – признание коммерческих расходов полностью в себестоимости проданных в отчетном периоде товаров в качестве расходов по обычным видам деятельности, • в организациях торговых – аналогично, за исключением транспортных расходов, которые следует распределять в бухгалтерском учете, так же как и в налоговом учете; 6) целесообразно установить единый порядок признания расходов на ремонт основных средств с созданием резерва. При этом порядок создания резерва в бухгалтерском учете должен быть аналогичен порядку создания резерва в налоговом учете; 7) установить линейный метод начисления амортизации, а также одинаковые повышающие коэффициенты; 8) установить в бухгалтерском учете такой же порядок признания расходов будущих периодов, как и в налоговом учете; 9) для обеспечения единого порядка признания доходов и расходов в бухгалтерском учете и налоговом учете в договорах на капитальное строительство следует предусмотреть поэтапную сдачу работ. Вопросы и задания1. Что такое учетная политика организации? 2. Каковы задачи разработки и принятия учетной политики? 3. Какие методы начисления амортизации по основным средствам рекомендуется отражать в учетной политике для целей бухгалтерского учета? 4. Какие методы начисления амортизации по основным средствам рекомендуется отражать в учетной политике для целей налогового учета? 5. Назовите нормативные акты, регулирующие разработку и принятие учетной политики организации. 6. Какие основные факторы влияют на формирование учетной политики? 7. Назовите способы ведения бухгалтерского учета, которые рассматриваются в учетной политике. 8. Кто должен разрабатывать учетную политику? 9. Какие методы оценки по отражению в учете операций по списанию МПЗ указываются в учетной политике в целях бухгалтерского учета? 10. В чем заключаются особенности организации налогового учета в организациях? 11. Могут ли вноситься изменения в учетную политику в течение отчетного года? 12. Какие основные моменты должны быть отражены в учетной политике для целей налогового учета? 13. В чем заключена необходимость составления учетной политики для налогового учета? Тесты1. Учетная политика организации – это: a) активы организации и их место в формировании общественного продукта; b) принятая совокупность способов ведения бухгалтерского учета; c) особенности хозяйственных процессов, формирующих учетную информацию о наличии и движении объектов бухгалтерского учета. 2. При формировании учетной политики в качестве одного из основных факторов следует учитывать: a) организационно-правовую форму собственности организации; b) формы первичных учетных документов, применяемых в организации; c) возможности контроля со стороны налоговых органов. 3. В учетной политике при отражении операций по учету нематериальных активов, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются на срок (но не более срока деятельности организации): a) 15 лет; b) не устанавливаются; c) 20 лет. 4. Регистры бухгалтерского учета при использовании компьютерных программ обработки и отражения учетной информации ведут в: a) форме утвержденных Минфином России первичных документов; b) виде специальных машинограмм; c) журналах-ордерах и ведомостях бухгалтерского учета. 5. В условиях инфляции себестоимость продукции понижается при использовании в учете МПЗ: a) метода ФИФО; b) метода средней себестоимости. 6. В учетной политике организация обязана предусмотреть применение понижающих коэффициентов в размере 0,5 для основных средств: a) зданий и сооружений; b) легковых машин стоимостью ниже 600 000 руб.; c) легковых машин стоимостью выше 600 000 руб. 7. Улучшение показателей оборачиваемости и рентабельности оборотных активов и всего имущества организации имеет место при списании общехозяйственных расходов: a) в дебет субсчета продаж; b) в дебет счетов учета производственных затрат; c) в кредит счета готовой продукции; d) на сальдо счета прочих доходов и расходов. 8. Для учета МПЗ в учетной политике должен быть предусмотрен вариант: a) порядка учета нематериальных активов; b) выбор метода транспортировки запасов; c) создания резерва под снижение стоимости запасов; d) выбор способа оценки дебиторской задолженности в розничной торговле. 9. Какие способы начисления амортизации по нематериальным активам отражаются в учетной политике организации: a) линейный, способ уменьшаемого остатка; b) кумулятивный (суммы чисел лет полезного использования), пропорционально объему продукции, способ уменьшаемого остатка; c) линейный и кумулятивный; d) линейный, пропорционально объему продукции, способ уменьшаемого остатка? 10. Как списывается результат при закрытии счета 15 «Заготовление и приобретение материальных ценностей» согласно учетной политике: a) в дебет счета 16 «Отклонение в стоимости материальных ценностей»; b) в дебет счета 10 «Материалы»; c) в дебет или кредит счета 16 «Отклонение в стоимости материальных ценностей»; d) в кредит счета 10 «Материалы»? 11. Формирование резервов может осуществляться в организации в соответствии с принятой учетной политикой для цели: a) ремонта основных средств; b) осуществления капитальных вложений (основных средств); c) покрытия непредвиденных убытков. 12. В учетной политике отражается: a) должностные права и обязанности работников бухгалтерской службы организации; b) рабочий план счетов бухгалтерского учета; c) перечень материально ответственных лиц, имеющих право на получение денежных средств из кассы под отчет. 13. В учетной политике для целей налогового учета начисление амортизации по основным средствам может осуществляться способами: a) линейным и нелинейным; b) линейным, способом уменьшаемого остатка и по сумме чисел лет полезного использования; c) линейным и пропорционально объему производства продукции. 14. Максимальное сближение двух систем учета бухгалтерского и налогового можно обеспечить, применяя: a) единый способ оценки активов и пассивов в двух учетных системах; b) для целей налогообложения метод начисления; c) машинный способ обработки бухгалтерской информации. 15. В учетной политике для целей налогообложения прибыли предельная величина по долгосрочным кредитам, выданным в иностранной валюте, устанавливается: a) исходя из ставки Банка России, увеличенной в 1,1 раза; b) исходя из средней ставки процента на финансовом рынке; c) исходя из ставки Банка России, увеличенной в 1,15 раза. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||