|

||||

|

|

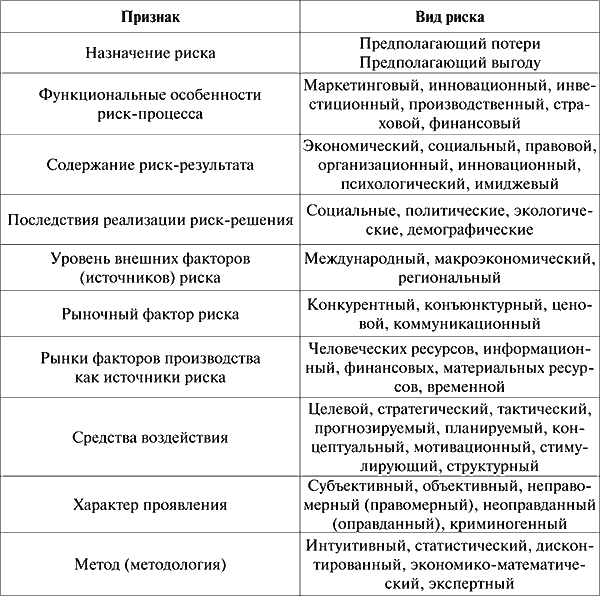

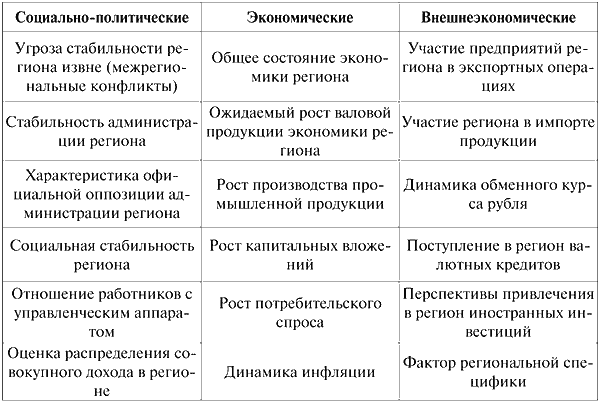

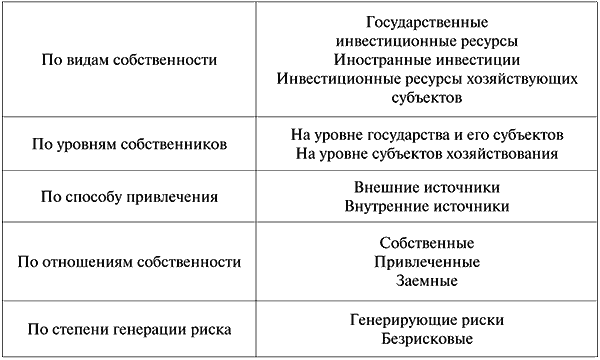

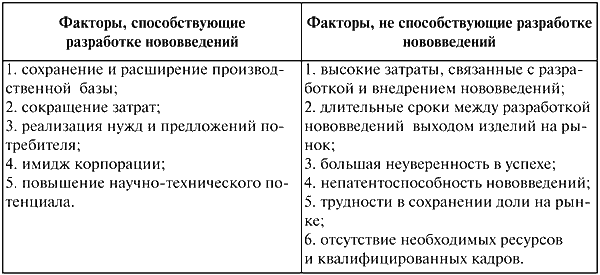

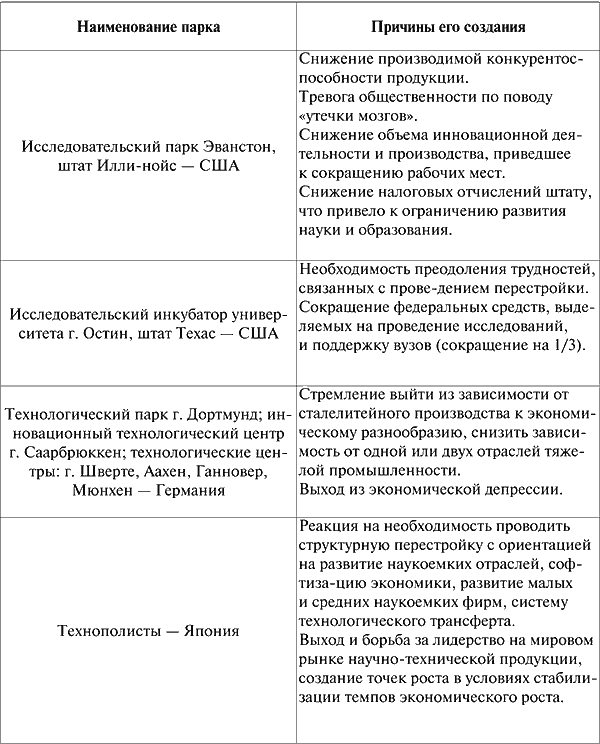

Лекция № 5. Ключевые факторы антикризисного управления1. Природа и классификация управленческих рисковВсем известно, что любая деятельность, связанная с управлением всегда, но в разной степени имеет рисковый характер. Само определение риска имеет очень многофакторную природу и в первую очередь оно связанно с такими понятиями: вероятность и неопределенность. Риск – это экономическая категория, которая характеризует состояние неопределенности в отношениях, связанных с производством. Также риск понимается как вероятность потери организацией части своих доходов в результате осуществления какойлибо деятельности. Размер потерь организации представляет собой «цену риска», а успех или дополнительная прибыль – «плату за риск». Риск выступает одним из ключевых результатов деятельности организации. При экономическом риске возможны три результата: 1) отрицательный, в результате которого наблюдается ущерб, убыток – проигрыш; 2) нулевой; 3) положительный, вследствие которого наблюдается выгода, прибыль – выигрыш. На рынке существуют неконтролируемые и непредсказуемые колебания в спросе и предложении; перемены в государственной политике, часто приводящие к политической нестабильности в стране; нет гарантированного положительного эффекта инвестиционной политики внутри фирмы. В практике менеджмента существуют характеристики риска: 1) правомерность риска – его вероятность находиться в пределах нормативного уровня; 2) приемлемость риска – вероятность потерь и вероятность того, что они не превысят определенный рубеж; 3) степень риска – величина риска и его вероятность. Выделяют четыре степени: высокую, среднюю, низкую и нулевую; 4) уровень риска – определяется отношением величины ущерба к затратам на реализацию и подготовку рискрешения. Измеряется он от нуля до единицы. Если значение выше единицы, то риск считается неоправданным; 5) вероятность риска – измеряется в пределах от 0 до 1. В общем, каждый вид риска имеет верхние и нижние границы вероятности. Приведем примеры управленческого риска: 1) финансовый риск: чаще всего выражен в объеме потерь доходности ценных бумаг изза финансового кризиса, снижении валютного курса и в вероятности возникновения такой ситуации; 2) инвестиционный риск заключается в неопределенности возврата вложенных средств и получении дохода; 3) маркетинговый риск развития фирмы бывает выражен в потере доли рынка, в падении объема продаж и размера прибыли; 4) производственный риск образуется в результате превышения текущих расходов по сравнению с бизне-спланом в результате непредвиденных ситуаций: недопоставки материалов, простоев оборудования. Наиболее распространенные риски социально-экономического развития страны. Экономические: 1) утрата богатства нации; 2) падение конкурентоспособности страны; 3) снижение инвестиционной привлекательности экономики; 4) сокращение доли ВВП на душу населения; 5) повышение уровня инфляции; Социальные: 1) падение уровня образованности населения; 2) снижение материальной обеспеченности населения; 3) повышение смертности и заболеваемости населения; 4) сложная демографическая ситуация; Экологические: 1) загрязнение окружающей среды; 2) эрозия почвы, вырубка лесов; Политические: 1) угроза возникновения национальных конфликтов; 2) моратории. Многие из этих рисков соответствуют кризисному положению экономики нашей страны. Существуют риски, которые наиболее часто повторяются в процессе деятельности предприятия. К ним относятся: 1) риск, связанный с неблагоприятной политической и экономической атмосферой в стране; 2) риск падения научного потенциала; 3) риск утраты престижа предприятия; 4) риск падения качества продукции; 5) риск потери кадрового потенциала; 6) риск изменения внешних факторов; 7) риск снижения управляемости. Классификация рисков представлена в таблице 1. Таблица 1 Классификация рисков  2. Антикризисное управление рискомВ кризисных ситуациях рождается огромное количество рисков. Эти риски очень разнообразны по содержанию, величине возможных потерь и источнику проявления. В связи с этим возникает потребность в создании системы управления рисками с привлечением опытных «рискменеджеров», которые являются специалистами по управлению рисковых ситуаций. Самым наглядным примером управления риском принято считать процесс выработки и реализации рисковых управленческих решений. Рисковыми считаются решения, которые принимаются в условиях неопределенности, но при известной вероятности достижения результата. Целенаправленный процесс управления предполагает выполнение в логической последовательности управленческих функций. Управленческий риск исследуется целенаправленным процессом управления, у которого имеются организационные, экономические, информационные, временные, правовые и социальные параметры. Информационный аспект заключается в преобразовании информации об источниках и фактах неопределенности, информации об уровнях вероятности осуществления условий неопределенности в таких процессах, как производство и реализация продукции. Затем эта информация преобразуется в показатели уровня эффективности или неэффективности результатов деятельности в условиях риска. Также мы получаем информацию и об отрицательном воздействии деятельности на социальные и экологические условия жизни. Изучим функции и средства управления, которые характеризуют процесс управления риском. Поговорим о стадиях процесса выработки и реализации рисковых решений. Главенствующую роль в них занимает информационный анализ, который включает в себя работы по мониторингу внутренней и внешней среды, по предотвращению появления новых источников риска и изучению известных факторов. Также существует такое понятие, как диагностика ситуации. Она зависит от специфики задачи, которую предстоит решить, основной объем работы заключается в изучении причин, которые вызывают отклонения риска. Разработка вариантов решений как стадия процесса управления основывается на том, что для каждого варианта решений изучаются пределы вероятного отрицательного проявления риска. Стадия принятия решения содержит обоснования параметров допустимого риска и разработку системы ответственности. И заключительной стадией, конечно, является организация и реализация. Ее основная задача – реализация рискрешения. Своевременный контроль отклонений параметров риска и корректировка часто имеют существенное значение. Также существуют основные средства воздействия, используемые при управлении риском. Стратегия управления – это действия, направленные на обеспечение и изучение задач, функций и целей рискменеджера предприятия. Критерии выбора риск решения определяют границы правомерности в зависимости от объема продаж, размера затрат, инфляции и изменения цен. Выявление путей и средств минимизации рискпотерь. Сюда входит страхование и другие различные защиты от риска, которые в условиях антикризисного управления являются обязательными. И в конце осуществляется оценка эффективности достигнутого уровня потерь к затратам на управление риском. Таким образом, можно сделать вывод, что оценка риска является частью оценки эффективности. При управлении организациями возникают организационноуправленческие звенья. К ним относятся такие, как прогнозирование и экспертиза рисков, консультационные службы. Самым простым решением принято считать введение на предприятие должности рискового менеджера и создание органа, который координирует действия по управлению основными видами риска. Невероятно большое значение в антикризисном менеджменте приобретает профессионализм в управлении рискситуциями. Часто уровень риска в большей степени зависит от восприятия ситуации менеджером, от его знаний, интуиции и опыта, нежели от развития рынка и экономики в целом. Для успешного управления риском необходимо: 1) система информационного обеспечения, соответствующая мировым тенденция развития информационных технологий; 2) управленческое образование персонала; 3) профессиональные навыки; 3. Методы оценки инвестиционного рискаСамая актуальная проблема антикризисного управления в России сейчас развитие инвестиционных процессов. В данный момент наблюдается тенденция недоверия иностранных инвесторов к отечественной инвестиционной структуре. Процесс стабилизации экономики рождает потребность в кредитных ресурсах. Важную роль сейчас приобретают исследования инвестиционного климата, количественным показателем которого выступают инвестиционные риски, которые характеризуют вероятность потери средств, вложенных в экономику. Оценка инвестиционных рисков в первую очередь необходима потенциальным инвесторам для того, чтобы они могли представлять, какова ситуация на объекте инвестирования, и предвидеть вероятные направления его развития. Существует достаточно большое число групп методов оценки инвестиционного климата. Обозначим одну из них. Статистический анализ. Здесь уровень риска принято измерять двумя критериями: дисперсией (средним ожидаемым значением) и вариацией возможного результата (изменчивостью). При этом дисперсией измеряется возможный средний результат, а при оценке финансового риска организации она представляет собой средневзвешенную величину из квадратов отклонений истинных финансовых результатов. Вариация же отображает степень и меру отклонения ожидаемого среднего значения от действительной средней величины. Факторный анализ финансовых рисков. Этот анализ делится на две группы: диверсифицированный и недиверсифицированный. Диверсифицированный риск оценивается по количеству вариантов развития объекта инвестиций, уровню конкуренции, числу заключенных договоров и полученных заказов. Недиверсифицированный риск оценивают по ставке банковского процента по кредитам, по наличию инфляции и общему развитию страны. Рассчитываются коэффициенты финансовой устойчивости, деловой активности, также определяется наличие вероятности наступления банкротства. Метод экспертных оценок. Методы оценок, разработанные западными, компаниями: 1) социальнополитические; 2) внешних платежных балансов; 3) экономические. Зачастую в наши дни проводится оценка факторов риска российских регионов. Территориальные различия объективно отражают специфику отдельных регионов, их национальные, социальные, политические и экономические различия. В соответствии с этой проблематикой можно выделить факторы российских региональных инвестиционных рисков, которые представлены в виде таблицы 2. Подобную таблицу мы можем наблюдать в учебнике по антикризисному управлению под редакцией профессора Э.М. Короткова. Таблица 2 Факторы российских региональных инвестиционных рисков  В итоге новые экономические связи вызывают и новые механизмы их реализации, которые обусловлены оценкой риска. 4. Характеристика состояния инвестиционного процесса как база для принятия инвестиционных решений в антикризисном управленииВ наше время объем инвестиций является важнейшим показателем устойчивого развития экономики нации. И несмотря на это, в 1990-е г. наблюдалась тенденция невероятного спада инвестиций, которая опережала даже темпы спада производства. Так, в 1995 г. по сравнению с 1990 г. наблюдался спад валовой внутренней продукции (ВВП) на 38 %. В то время как объем инвестиций в основной капитал снизился за эти же годы на 69 %. В 1997 г. по сравнению с тем же 1990 г. снижение ВВП составило 40 %, а снижение объема инвестиций в основной капитал за тот же период – 76 %. Таким образам, положение в области инвестиций этой сферы в 1990-е годы стоит охарактеризовать как кризисное. Инвестиционный кризис России того периода был вызван рядом факторов: 1) существенное снижение абсолютных объемов накопления; 2) значительное сокращение ее доли в ВВП; 3) снижение доли прибыли предприятий, которые направлены на расширение производства; 4) финансирование инвестиций в основной капитал тоже существенно уменьшилось. Особую роль сыграло то обстоятельство, что в 1990-е г. коммерческие структуры, население и даже банки вкладывают средства не в развитие реального сектора экономики, а в: 1) торгово-посредническую деятельность; 2) финансовую; 3) покупку иностранной валюты. Причиной такого положения являлось то, что доходность от рентабельности промышленного производства была самой низкой. Поэтому в наши дни главной задачей является установление преимущества сектора экономики, т. е. попытаться создать наиболее выгодные условия для инвестиций в производство. Стоит отметить, что такие факторы, как: 1) разделение функций управления финансами между уровнями государственной власти; 2) наделение большей самостоятельности регионов в области финансовой политики; 3) повышения роли децентрализованных фондов финансовых ресурсов – не сыграли важной роли и не привели к усилению финансового влияния на сложившуюся экономическую ситуацию в стране. Анализируя финансовую деятельность, нужно четко разграничивать финансовые и капиталообразующие инвестиции. В капиталообразующих инвестициях большую роль играют капитальные вложения. Также существуют: 1) инвестиции в нематериальные активы, такие как патенты, лицензии и др.; 2) инвестиции в оборотные средства, на покупку земельных участков и объектов природопользования; 3) затраты на капитальный ремонт. Существует группировка причин, определяющих необходимость инвестиций: 1) новое строительство; 2) реконструкция и техническое перевооружение; 3) расширение. Для преодоления отрицательных моментов в экономике России должна быть создана антикризисная инвестиционная стратегия. При управлении инвестиционными процессами нужно опираться на изучение важных явлений, таких как: 1) цели инвестирования, которые должны быть четко обозначены; 2) объекты инвестирования, которые необходимо выбрать в соответствии с приоритетами; 3) источники инвестиций, которые следует выявить с учетом данных возможностей. Эти, казалось бы, базовые, но необходимые условия должны содействовать решению основных задач антикризисной инвестиционной стратегии государства. 5. Источники финансирования инвестиций в условиях ограниченных финансовых ресурсовПоиск источников финансирования инвестиций уже давно стал одной из важнейших проблем, связанных с инвестиционной деятельностью. В России же на современном этапе развития эту проблему, пожалуй, можно назвать самой острой и актуальной. Вся система финансирования инвестиционного процесса состоит из совокупности методов, источников и форм финансирования инвестиционной деятельности. В современных условиях сформировалось большое количество источников финансирования инвестиций. Перечислим основные: 1) чистая прибыль предприятия; 2) амортизационные отчисления; 3) средства бюджетов различных уровней; 4) внутрихозяйственные резервы предприятия; 5) денежные средства, аккумулируемые банковской системой; 6) средства, полученные в виде займов и кредитов от международных организаций и иностранных инвесторов; 7) средства, полученные от эмиссии ценных бумаг. В целом все источники финансирования сейчас принято подразделять на бюджетные или централизованные и внебюджетные или децентрализованные. К централизованным источникам относятся: 1) средства федерального бюджета; 2) средства бюджетов субъектов федерации; 3) средства местных бюджетов; 4) средства внебюджетных фондов и др. К децентрализованным источникам относятся соответственно: 1) чистая прибыль; 2) амортизационные отчисления; 3) средства от эмиссии ценных бумаг; 4) кредитные ресурсы и др. Источники инвестиционных ресурсов также делят на четыре группы: 1) бюджетное финансирование из бюджетов всех уровней; 2) собственные накопления предприятий; 3) иностранные инвестиции; 4) сбережения населения. Рассмотрим каждую из этих групп подробнее и в качестве основного принципа возьмем оценку возможного прироста вложений в инвестиции: 1) использование бюджетов всех уровней для финансирования инвестиционных программ в наши дни является достаточно проблематичным. В конце 1990-х г. наблюдалось стабильное снижение инвестиций в основной капитал, который финансировался за счет бюджетных средств. Особенно заметное снижение финансирования было за счет средств федерального бюджета; 2) накопления собственных средств предприятия, по существу, практически никогда не происходит. Этому способствует ряд причин. Одной из них является высокий уровень инфляции. По этой причине происходит обесценивание амортизационных фондов и оборотных средств предприятия. Многим предприятиям сейчас не хватает финансов даже на поддержание объемов производства и уж тем более на техническое перевооружение или повышение объема выпуска продукции. И, естественно, это приводит к снижению производства и уменьшению прибыли, которая необходима для накопления инвестиционных ресурсов. На сегодняшний день оборотные средства предприятий почти на 80 % обеспечиваются кредитами коммерческих банков, что приводит к тому, что большая часть прибыли идет на выплату банковских процентов; 3) многие политики и экономисты связывают возможность оживить инвестиционные процессы с привлечением иностранных инвестиций. Сейчас, с одной стороны, наблюдается рост объема иностранных инвестиций в предприятия и организации на территории России, а с другой – доля прямых инвестиций варьируется в разные годы от 35 % до 67,7 %. В это время зарубежные инвесторы предпочитают вкладывать свои деньги в экспортоориентированные отрасли. Самыми привлекательными для иностранных инвесторов остаются торговля, промышленность и общественное питание. Следует отметить, что почти все иностранные инвестиции носят рисковый и порой краткосрочный характер и, кроме того, поведение иностранных инвесторов слишком сильно зависит от влияния политических, экономических и психологических факторов; 4) объем сбережений населения оценивается по разным источникам до 20–30 млрд долларов. Но, к сожалению, большая часть этих сбережений хранится в наличной форме у населения. В рыночной экономике банковская система играет важнейшую роль в распределении денежных накоплений. Естественно поэтому банки должны уметь убеждать население, что оно должно не только копить, но и доверять механизму, который заставит их сбережения эффективно работать. 6. Методы оценки инвестиционных проектов и привлекательности предприятийМетоды оценки инвестиционных проектов. Основой для принятия управленческих решений по поводу инвестиций составляет сравнение объема инвестиций с поступлениями денежных средств (ежегодными) после пуска проекта в эксплуатацию. Чтобы сравнить размер инвестиций и будущие денежные поступления необходимо учитывать время притоков и оттоков денежных средств в результате действия инвестиционного проекта, для этого следует провести процедуру дисконтирования потоков платежей. В таблице 3 представлена классификация источников финансирования инвестиций. Таблица 3 Классификация источников финансирования инвестиций  Все методы сравнения инвестиционных проектов опираются на наличие различной информации. Эта информация может быть получена в результате определенных действий: 1) нужно оценить количество ожидаемых денежных поступлений от предложенного проекта; 2) следует определить ставку дисконтирования будущих денежных поступлений, которая должна отражать ожидаемый инвестором доход от проекта; 3) затем нужно рассчитать дисконтированную стоимость каждого потока, которая ожидается, при их суммировании определяется накопленная величина дисконтированных доходов. Полученная при расчете величина характеризует приведенную к моменту инвестирования средства и количество доходов от инвестиций. И теперь эту величину мы можем сопоставить с размером инвестиций; 4) и заключительным шагом будет подсчет требуемых капиталовложений. Каждый из этих шагов является весьма сложным и трудоемким процессом. Степень надежности таких оценок недостаточно высока, так как слишком велик уровень неопределенности каждого из параметров денежных потоков и ставки дисконтирования. Также крайне сложно составить финансовый раздел бизнес-плана при условии высокого уровня инфляции и экономической нестабильности. При разработке бизнесплана нужно учитывать множество факторов. Обозначим некоторые: 1) факторы, которые характеризуют тенденцию расширения отрасли; 2) возможности изменения положения предприятия на данном рынке и пути выхода на новые рынки; 3) изменение финансовых возможностей партнеров; 4) доступность дополнительных объемов материальных и финансовых ресурсов. Но и эти факторы могут стать второстепенными при условии, что необходимость инвестиций определяются из соображений экономической безопасности страны или с экологическими проблемами. Рассмотрим методы, служащие основой для принятия решений в инвестиционной политике. Самыми распространенными в отечественной и зарубежной литературе являются: 1) определение срока окупаемости инвестиций – payback period – PP; 2) расчет средней доходности инвестиций – AR; 3) расчет чистой приведенной стоимости – NPV; 4) определение внутренней нормы доходности – IRR. Под сроком окупаемости принято понимать количество лет, требуемое для возврата первоначальных капиталовложений. Раньше этот показатель был самым широкоиспользуемым методом. Его главное преимущество заключается в простоте вычислений и интерпретации. А один из недостатков этого показателя в том, что он не учитывает влияния денежных потоков за рамками периода окупаемости. И кроме этого, если применяются не дисконтированные денежные потоки, то этот метод не учитывает различия между проектами с одинаковыми кумулятивными доходами, но с различным распределением таких доходов по годам. При использовании второго варианта расчета срока окупаемости, когда используются дисконтированные денежные потоки, этот недостаток устраняется. Также этот метод очень активно используется, когда мы говорим об инвестициях с высокой степенью риска. Тогда главным критерием принятия решений является скорость, с которой окупаются инвестиции. Величина срока окупаемости характеризует период, в котором на вложенные средства не было получено абсолютно никакого дополнительного дохода. Такие доходы должны поступать в годы, которые находятся за точкой окупаемости. И поэтому срок окупаемости должен сопоставляться с величиной жизненного цикла инвестиций, т. е. промежутка времени, в течение которого инвестиционный проект должен давать доходы. Если этот период превышает рассчитанный срок окупаемости, тогда должен быть определен срок, в течение которого предприятие будет иметь дополнительный доход на инвестиции в основной капитал. В случае, когда срок окупаемости и жизненный цикл совпадут, предприятие понесет потери в виде скрытых издержек. Это происходит по причине того, что на инвестированные средства мог быть получен доход. Метод средней доходности инвестиций по принципам расчета очень близок к показателю срока окупаемости. Определяется он делением средней годовой чистой прибыли на среднюю стоимость инвестиций. Главный недостаток этого метода в том, что он не учитывает временную составляющую денежных потоков. Оставшиеся два метода основаны на сопоставлении величины стартовых инвестиций с общей суммой дисконтированных денежных потоков за жизненный цикл инвестиций. Где денежные потоки – это чистая прибыль плюс амортизационные отчисления. Для определения дисконтированной величины нужно сначала определить ставку дисконтирования. Эта ставка в инвестиционных расчетах представляет собой уровень возможной доходности от рассмотренного проекта. После этого определяется сумма дисконтированных денежных потоков, которые были в течение всего жизненного цикла инвестиций. Эта сумма сопоставляется со стоимостью первоначальных затрат на проект. Отсюда вытекает такое понятие, как чистая приведенная стоимость, являющаяся разностью между двумя этими величинами. Если по окончании расчетов будет получено положительное значение, то инвестиционный проект можно принять, так как суммарный денежный поток в течение жизненного цикла инвестиции перекроет капиталовложения, увеличение рыночной стоимости предприятия обеспечит желаемый уровень доходности на вложенные средства. Если же величина NPV отрицательная – проект отклоняется, ведь желаемая ставка доходности и капиталовложение не могут быть покрыты. Из всего вышесказанного можно сделать вывод, что при высоких ставках дисконтирования стоимость денежных потоков будет существенно отличаться от поступлений в соответствующий период. Итак, при дефиците источников финансирования предпочтение отдается краткосрочным проектам. Расчет внутренней нормы доходности основан на тех же методах, что и чистая приведенная стоимость. Но здесь ставится иная задача, заключающаяся в определении уровня доходности инвестиций. Такой метод обеспечит равенство дисконтированных величин доходов и расходов на протяжении всего жизненного цикла. Можно сделать вывод, что IRR соответствует ставке дисконтирования денежных потоков, если NPV = 0. Следует отметить, что при условии кризисной ситуации в экономике России снижается эффективность использования количественных методов при оценке инвестиционных проектов. Неопределенность экономической ситуации сказывается на качестве прогнозов и изза этого появляется повышенный риск в оценке инвестиций. Высокий уровень инфляции объясняет необходимость принимать во внимание будущие денежные потоки. Все это отнюдь не означает, что нужно отказываться от использования рассмотренных методов, а только акцентирует внимание на то, что к их использованию необходимо подходить с большей тщательностью и осторожностью. Оценка инвестиционной привлекательности предприятия. Основываясь на мировой практике, оценка предполагаемого проекта проводится при наличии необходимых данных, таких как: 1) движение денежных средств; 2) балансовые ведомости; 3) отчет о прибылях и убытках. Для европейских и российских фирм главным показателем инвестиций является срок окупаемости и фондоотдача. У японских компаний все иначе, там главенствующая роль принадлежит стратегической оценке положения на рынке. Для оценки инвестиционной деятельности США используется обычно два показателя: 1) эффективность инвестиций; 2) остаточный доход. Что касается этапов, которые используются в процессе принятия инвестиционных решений, то на данный момент выделяют три основных: 1) размер инвестиций и определение источников финансирования; 2) оценка предполагаемых денежных потоков от реализации инвестиционного проекта; 3) оценка финансового состояния предприятия и шансов его участия в инвестиционной деятельности. 1. Пожалуй, самым важным этапом оценки инвестиционной привлекательности выступает анализ финансовохозяйственной деятельности предприятия. С его помощью оценивается привлекательность и перспективность данного предприятия с точки зрения возможности мобилизации доступных источников. Обозначим, что такое финансовое состояние предприятия. Финансовое состояние предприятия – это понятие и его характеристики, которые опираются на оценку эффективности размещения средств, наличие необходимой финансовой базы, организация расчетов и устойчивость платежеспособности. Как известно, данные финансовой отчетности служат источником информации для характеристики финансового состояния, эти данные оценивают за четко определенный период. Очень широко распространены различные методики, созданные для оценки финансового положения предприятия, которые основаны на анализе системы финансовых коэффициентов. При всем широчайшем разнообразии существующих методик с использованием финансовых коэффициентов их существенные и основные различия определяются такими обстоятельствами: 1) степенью разнообразности финансовых коэффициентов, которые используются при анализе; 2) принципами оценки влияния этих коэффициентов; 3) методами получения общей оценки состояния финансов на предприятии. 2. В условиях спадов в экономике, характерных для нашей страны, очень важно ориентироваться на предприятия, остающиеся прибыльными в любой сложной экономической ситуации. Такая информация может быть получена на основе динамики прибыли предприятия за определенное количество предшествующих периодов по данным отчетов о прибылях и убытках. 3. На основе данных этого же отчета определяются соотношения коэффициентов повышения выручки от реализации товаров, услуг и суммарной стоимости активов. Если мы наблюдаем, что коэффициенты роста выручки больше коэффициентов роста активов, то можно смело заявлять о росте эффективности использования ресурсов предприятия. Если, наоборот, стоимость активов повышалась быстрее выручки от реализации, то вывод таков: эффективность использования ресурсов падала. 4. Крайне весомое значение имеет наличие или отсутствие у предприятия собственных оборотных средств. Величина этих средств определяется как разница между оборотными средствами и краткосрочными обязательствами. Наличие собственных оборотных средств – это важнейший показатель финансовой прочности предприятия и надежности для партнеров. 5. Анализ номенклатуры выпускаемой продукции вызывает несомненный интерес для инвесторов. Такой анализ рассматривается с точки зрения взаимодействия постоянных и переменных затрат в системе ее себестоимости. Предприятия, на которых очень высокий уровень постоянных затрат в их общей сумме на производство, крайне восприимчивы к малейшим изменениям объема продаж. Постоянные затраты – это такие затраты, сумма которых не изменяется при изменении объема производства. К ним относятся, например: арендная плата за помещение, заработная плата руководителей и т. д. В том случае, если объем продаж товаров падает, постоянные затраты останутся на прежнем уровне, и в итоге прибыль упадет еще больше, чем выручка. Переменные затраты изменяются так же, как и объем производства. Таким образом, можно сделать вывод, что бизнесриск на предприятиях, где больше постоянных затрат, гораздо выше, чем там, где преобладающее значение имеют переменные затраты. 6. В отчетах предприятия должно быть уделено особое внимание наличию убытков, займам и кредитам, не погашенным в срок, и обязательно просроченной дебиторской и кредиторской задолженности. Следующий этап анализа – оценка финансового состояния предприятия. Эта оценка проводится с помощью системы финансовых коэффициентов. При всем их разнообразии, они должны включать показатели таких направлений оценки финансового состояния. Первая группа – показатели ликвидности. Вторая группа – показатели финансовой устойчивости. Третья группа – показатели деловой активности. Четвертая группа – показатели рентабельности. Выбор и обоснование критериев для оценки, с которыми можно сопоставить финансовые коэффициенты конкретного предприятия, представляют особую проблему. В первую очередь необходимо учитывать, что не может быть единых для всех предприятий значений коэффициентов по причине специфики технологических процессов и трудоемкости изготовляемой продукции. По этой причине следует использовать показатели лучших в данной отрасли предприятий или среднеотраслевые значения финансовых коэффициентов. Наличие информации о соответствующих показателях предоставляет возможность получить по каждой группе коэффициентов оценку категории, в которую попадает соответствующее предприятие. Существует здесь три категории: 1) уровень ниже среднего; 2) средний уровень; 3) уровень выше среднего. Если такие ориентиры отсутствуют, при оценке финансовых коэффициентов сохраняется возможность отследить их динамику за периоды и описать тенденцию их изменения. Следующим шагом служит интерпретация по трем тенденциям: 1) благоприятная, которая улучшает экономическое состояние предприятия; 2) неблагоприятная, вызывающая ухудшение экономического состояния; 3) нейтральная, когда финансовые коэффициенты остаются в одном и том же положении. Путем подсчета баланса положительных и отрицательных моментов можно получить общий вывод об изменениях финансового состояния предприятия. 7. Инвестиционный процесс как фактор антикризисного управленияЛюбая социальноэкономическая система может достичь своего наивысшего успеха лишь при наличии основного показателя, который заключается в том, что эта система должна находиться в состоянии неуклонного развития. Развитие – приобретение нового качества, которое определяет усиление и устойчивость жизнедеятельности предприятия и его рост. Предприятие рискует стать неконкурентоспособным, как бы успешно оно не функционировало, если целью руководства не является освоение новых технологий, на основе которых можно производить новые виды продукции более высокого качества и с наименьшими затратами. Неконкурентоспособность – ослабление позиций на рынке сбыта, снижение количества потребителей продукции и уменьшение размеров прибыли. Совсем недавно для экономики нашей страны эта проблема была особенно актуальна, так как она находилась на стадии перехода к рыночной экономике. Характерной чертой сложившейся тогда ситуации в российской экономике был общий спад производства и конкурентоспособности продукции, отсутствие заинтересованности большинства товаропроизводителей и осуществлений внедрения инноваций. Кризис в экономике страны усугубляется инновационным кризисом, проявляющимся в ряде факторов: 1) снижение управляемости процессами создания и внедрения новшеств; 2) отсутствие источников финансирования; 3) сворачивание деятельности исследовательских коллективов. С учетом этого поиск вариантов решений задач управления инновационными процессами является важнейшей целью антикризисного управления. Параллельно особенности и характер развития инновационных технологий определяет общая экономическая ситуация и закономерности ее развития, которые характерны непосредственно инновационной сфере. Их исследование протекает в рамках теории нововведений с момента ее происхождения. Эдвард Деминг – известный американский экономист. Вся японская промышленность обязана ему рождением, развитием и мировым успехом. Он написал книгу «Выход из кризиса», в которой изложил свою программу управления корпорацией. Эта программа заключается в том, что «успех одних порождает сложные проблемы у других». А ее суть Деминг сформулировал в 14 знаменитых принципах. Он призывает следовать этим принципам руководство всех компаний. Обозначим некоторые из них: 1) стремитесь к тому, чтобы совершенствование товаров и услуг было постоянным. Ваша цель – быть конкурентоспособным, обеспечить рабочие места и оставаться в бизнесе; 2) создайте систему подготовки кадров на имеющиеся вакансии; 3) беспрестанно стремитесь к усовершенствованию системы производства и обслуживания с целью повышать качество и производительность, а соответственно, непрерывно снижать затраты; 4) внедрите глобальную программу повышения квалификации и самосовершенствования; 5) добейтесь, чтобы каждый сотрудник участвовал в системе преобразований; 6) сформируйте группу эффективного руководства. На практике эти принципы неизбежно связаны с формированием эффективной системы инновационного управления предприятием. Они позволяют предприятию успешно функционировать, не сталкиваясь с кризисными ситуациями. Теоретические знания, с помощью которых гораздо проще понять структуру инновационного процесса, основанного на инновационных циклах, являются важным условием восприятия целей и задач инновационного развития предприятия. Й. Шумпетер – выдающийся австрийский экономист, которому принадлежит наибольший вклад в развитие теории инновации. В начале прошлого века он разработал свою теорию экономического развития. По его мнению, основой экономического роста являются нововведения. В соответствии с разработанной им классификацией, нововведения это: 1) производство нового, ранее не известного потребителям блага. Либо создание этого блага нового качества; 2) освоение нового рынка сбыта, на котором до этого данная отрасль этой страны не была представлена; 3) нахождение или получение нового источника сырья; 4) внедрение нового способа производства, ранее не известного данной отрасли, основой которого являются научные открытия. 5) проведение соответствующей реорганизации. Н. Д. Кондратьев – автор теории больших конъюнктурных циклов. Он является представителем русских исследователей, внесших значительный вклад в развитие теории инноваций. С помощью теория Н. Д. Кондратьева многие специалисты в области управления получили возможность изучать причины спадов в промышленности и определять возможные пути преодоления кризисов за счет инновационного обновления капитала. НИОКР – научно-исследовательские и опытноконструкторские работы. На начальной фазе НИОКР проводились теоретические исследования и различные разработки. В результате их проведения появились новые знания, идеи, полезная информация высшего качества. Фазы жизненного цикла продукции. Существует фаза технологического освоения производства, основными целями которой считаются его подготовка к использованию результатов разработок и обеспечение необходимых условий. Здесь мы наблюдаем взаимодействие науки и производства, от которого зависят: 1) сроки внедрения и начало массового производства новых продуктов; 2) темпы освоения новшеств. Также есть фаза тиражирования новых продуктов, сущность состоит в стабильном производстве, призванном обеспечить удовлетворение потребностей общества в конкретных видах изделий. Последняя фаза показывает стадию, на которой рынок достигает насыщения. Тогда происходит снижение объемов продажи, обеспечение спроса. Можно обозначить ряд выводов, вытекающих из изучения жизненного цикла продукции. Эти выводы стоит иметь в виду, изучая стратегию инновационного процесса. 1. Показатели изменения прибыли и объема продаж ярко показывают случаи успешного внедрения на рынок новшеств. Повышение прибыли значительно даже после компенсации всех затрат на НИОКР, требующих инвестиций. Но в любом случае существует немалый риск неудачи новшества, внедряемого на рынок, так как инновационному процессу присуща неопределенность. 2. От способности разработать неоспоримо новый продукт зависит первоначальный успех. А вот уже последующая прибыль зависит от маркетинга и уровня производства. 8. Инновационный потенциал предприятий, его роль в антикризисном управленииНа процесс формирования инновационной системы влияет уровень инновационного потенциала предприятия, т. е. его возможности в достижении поставленных целей. Реализация этих целей выступает как один из способов получения высокой прибыли, увеличение конкурентных возможностей на рынке, решение проблемы выживания и конкретно кризисной проблемы. Предприятие тем успешнее избегает кризисные ситуации, чем больше инновационный потенциал предприятия. Существуют управленческие и технические факторы, которые определяют инновационный потенциал предприятия: 1) состояние системы управления; 2) уровень развития производства; 3) тип организационной структуры; 4) тенденции действующей политики; 5) понимание потребности в изменениях и готовность к ним персонала. На следующие группы можно подразделить факторы, которые определяют уровень инновационного потенциала: 1) факторы инновационного процесса как непосредственно самостоятельного объекта управления; 2) факторы внешней среды; 3) факторы внутренней среды. Эта группа представляет собой набор собственных внутренних возможностей как сложной системы, которая определяет ее развитие. Постановка целей, разработка проектов и инновационных решений – такие элементы инновационного процесса здесь выделяют в первую очередь. Состав складывается из возможностей данного предприятия. Эти возможности проявляются в широком спектре аспектов: 1) финансово-хозяйственное положение; 2) положение организационной структуры управления; 3) организационно-технический уровень коммуникационной системы; 4) величина материальных и инновационных ресурсов. 5) профессионализм и решительность управленческих кадров. Сильное влияние на развитие инновационного потенциала оказывают факторы представленные ниже в таблице 4. Таблица 4 Факторы, оказывающие влияние на разработку нововведений  Отличительные признаки инновационных предприятий: 1) необходима организация специальной группы, которая могла бы отвечать за создание новых идей; 2) эта группа должна заниматься поиском источников информации; 3) стимулирование творческой активности персонала; 4) поощрение менеджерами инновационной активности служащих; 5) строгая стратегия управлениями нововведениями. Анализируя эти признаки, нужно отметить, что если первые четыре признака характеризуют организационную политику фирмы, то пятый – необходимость существования инновационной стратегии, создающей условия для разработки новых идей. Инновационная стратегия тесно взаимодействует с принципами предпринимательского управления. Она требует от руководителя: 1) способность предвиденья; 2) мужество и реализм; 3) предпринимательский подход; 4) воображение; 5) инициативность. Способность определения приоритетов – важнейшее условие управления. На управляющих лежит ответственность за инновационную стратегию. Связанная с этим задача руководства состоит в следующем: 1) выявить управленческий потенциал; 2) периодически рассматривать потенциалы талантов их работников; 3) четко устанавливать цели управленческой подготовки; 4) выделять соответствующие ресурсы. Различают два типа инновационной стратегии: 1) адаптивная – характеризуется тем, что предприятие пользуется нововведением как ответной реакцией на изменения, происходящие на рынке. Это делается с целью сохранения своих позиций в рыночных условиях, иными словами с целью выживания. Эту стратегию характеризует концепция усилий с помощью некоторых изменений и улучшений уже существующих продуктов, технологий, рынков, часто находящихся в русле сложившихся, традиционных для данной организации способов достижения успеха. Эта проблема чаще всего стоит перед предприятиями, занимающими прочные места в определенной отрасли, но не смогли отказаться от привычных подходов. Организации, придерживающиеся адаптивной стратегии, могут продолжить свой привычный путь, который в прошлом привел их к успеху только в такой ситуации, если конкурентные условия остаются относительно стабильными. Но при этом подходе нет возможности переоценивать методы решения проблем, если условия резко меняются. В этом заключаются опасность адаптивного подхода; 2) конкурентная – здесь нововведение используется как отправной пункт для достижения успеха. Нововведение является средством достижения конкурентных преимуществ. Данная стратегия основана на творческом подходе и предполагает обратную связь анализа инновационной среды предприятия. Она складывается из факторов инновационного потенциала. Для этой стратегии необходимы постоянные инновации и усовершенствования предприятия с помощью постоянной оценки в области способов анализа и решения проблем. Ярчайшим примером такой стратегии является южнокорейский конгломерат Samsung. Сейчас он состоит из 25 фирм, которые выпускают широчайший ассортимент продукции: компьютеры, грузовые автомобили, строительное оборудование, морские суда и т. д. На рынке Samsung уже более пятидесяти лет, сначала он только копировал образцы и чужую продукцию, но теперь на его счету многочисленные разработки в области электроники. Спецификой его стратегии являются интенсивные инвестиции в исследования, разработки, развитие производства и подготовку квалифицированных кадров. Ежегодно на эти цели расходуется у них 2,5 млрд долларов. Одним из аспектов стратегии Samsung является перевод цехов сборки несложных изделий в страны с дешевой рабочей силой. Ученые выделяют четыре уровня организационного опыта: 1) уровень внешнего окружения – конкуренты, потребители, условия; 2) уровень действий предприятия – инновационная стратегия и методы управления; 3) уровень методов и процессов выявления, определения и решения проблем (уровень знаний, культура); 4) уровень организационного сознания, в который входят три предыдущие. Существуют организации, целью которых считается использование всех уровней организационного опыта. Такие организации часто экспериментируют и анализируют неудачи и достижения, делают выводы. Два важных аспекта творчества: личная гибкость – способность менять свое поведение под влиянием реальности. Менеджеры должны уметь отказываться от привычек, расширять возможности своего поведения; желание принимать риск. Главная задача здесь освободить менеджеров от страха проиграть. 9. Формирование инновационных инфраструктур как условие выхода из кризисаОдной из основных задач экономической политики развитых и развивающихся стран является создание инновационных структур. С помощью этих структур можно стабилизировать экономическую ситуацию. Обычно они создаются в период экономического спада, который сопровождается: сокращением рабочих мест; снижение объемов бюджетных отчислений на научное развитие. Сейчас очень популярны такие инновационные структуры: научно технические парки, технополисты, центры высоких технологий, бизнес-инкубаторы. Технопарки – дают новые рабочие места, способствует переходу производств на новые технологии. Технопарки принято делить на: 1) исследовательские – удовлетворяют потребность в эффективном проведении научных разработок; 2) промышленные – занимаются созданием рабочих мест и производственных помещений; 3) технологические – помогают организации малых производств и коммерциализации результатов научнотехнических разработок. Бизнес-инкубаторы созданы для развития малых наукоемких предприятий. Причины их создания представлены в таблице 5. Таблица 5 Причины создания бизнес-инкубаторов, технопарков и технологических центров в мировой практике  Все причины, которые перечислены выше, актуальны для нашей страны. Управление инновационным процессом требует социальных механизмов. Главным образом это связанно с неопределенностью, характерной для инновационной деятельности. Всегда есть риск, что цена разработанных инновационных решений окажется выше или новая продукция потерпит поражение на рынке. Неэффективность инвестиций тесно связана с возможностью коммерческого успеха. С помощью создания специальной программы, которая поддерживает инновационный процесс, эту проблему можно разрешить. Инновационная инфраструктура – это организационная, финансовокредитная, материальная и информационная база для создания условий, которые могут способствовать: 1) оказанию услуг для развития инновационной деятельности; 2) эффективному распределению средств. От уровня экономического развития страны зависит создание инновационной структуры. Если этот уровень достаточно велик, то мы можем наблюдать такой процесс, как софтизация и сервизация. Софтизация – повышение роли нематериальных и невещественных факторов производства, информатизация общества. Сервизация – тесно переплетается с понятием софтизации и означает опережающее развитие сферы услуг. Инновационная инфраструктура в трансформирующемся обществе может помогать вхождению науки в рыночную среду и развитию предпринимательства в научно-технической сфере. Именно по этой причине ее формирование определяется состоянием инфраструктуры рынка. Направления, по которым инновационная инфраструктура распределяет риск: 1) по фазам инновационного процесса; 2) между участниками венчура; 3) снижает риск инвестирования в определенном регионе; 4) между государством и институциональными инвесторами. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||